サステナブル投資にみる長期投資思考

どうも、いなかのです。

さて、突然ですが皆様はサステナブル投資という言葉をご存じでしょうか?

結構前からある投資概念らしいのですが、投資家からのサステナブル投資への選考思考が

高まってきているみたいです。

今回はこのサステナブル投資について書いていきたいと思います。

サステナブル投資とは?

サステナブル投資とは、「経済・環境・社会の持続性に配慮して投資手法の事であり、

投資において経済的なパフォーマンスに加えESGに配慮すること」とあります。

簡単にいいますと、「投資先を企業の財務状況だけで判断せず、ESGの要素も考慮にいれ投資する。」という投資法のことです。

サステナブルは「sustainable=持続可能」からきており、別名ESG投資を呼ばれています。

Environment(環境)、Social(社会)、Governance(企業統治)は企業の業績や株価のパフォーマンスを見る上で、

この三つの観点が重要視されるようになってきました。

この三つの要素が企業の長期的な成長のために不可欠な要素とされ、

ESGの観点が薄い企業は、長期的な成長が期待できない企業だと認識されてしまうということです。

何故サステナブル投資が広まったのか?

サステナブル投資という言葉が使われ始めたのは、2010年頃。

それ以前はSRI(社会的責任投資)という投資概念が存在していました。

ESG概念と同じように、社会や環境を意識した投資法だったのですが、

当初はリターンが低く、有効な投資手法ではないとされていました。

ところが、昨今ESGの要素を考慮した投資はリターンが大きいだけでなく、

投資リスクも小さいという実証結果が出始めたのが広まるきっかけとなりました。

ESG要素が企業のブランド価値となる

ESGと非財務情報について

ESGは度々、非財務情報と分類されることがあります。

非財務情報は、簡単に言えばいわゆる財務諸表(損益計算書、貸借対照表、キャッシュフロー計算書等)以外の情報の事になります。

具体的にいうと企業開示する情報の中にMD&A(経営者による財政状態及び経営成績の検討と分析)というものが非財務情報に該当します。

MD&Aとは企業の財務状況、経営の指針とその進捗などを経営者自身によって分析したレビューを指します。

これを開示することにより、

・投資家が経営者の視点で企業を見ることができる

・財務諸表を違う視点みることができる

・企業の成長性を判断する材料になる

・企業のリスク度合いを判断する材料となる

非財務情報を開示することで投資家が公平に企業を判断できるようになるということです。

ブラックロック社の方針

世界最大運用会社であるブラックロック社がサステナブル投資戦略の急速な成長に注目しており

このトレンドはまだまだ続くと見ています。

そのため、サステナビリティをブラックロック社の新たな投資方針とし

顧客のリスク管理と投資目標の達成に努める指針を唱えました。

まだ不確実な部分もあるみたいですが、現在ESGをリサーチする分野が成長し、企業の公開情報から抽出された信頼性の高いデータにより企業格付ならぬESG格付というものが確立されつつあるそうです。

気候変動こそがリスク重要ファクター

ブラックロック社はこのように述べています。

「中でも最も重要なファクターは気候変動に関するもので、これには地球の温暖化に伴うリスクのみならず、移行リスク、すなわち低炭素経済への移行が企業の長期的な収益性に及ぼす影響も含まれます。」

ブラックロック

こうした表明により一層投資家の中で気候変動が企業の長期的な見通しの決定的要因であり、

気候変動リスクは投資リスクという認識が広まりました。

そのため、ESGと気候変動はセットで考える必要があります。

ブラックロックが提供するサステナブル投資信託

1社1社財務諸表以外もみている時間ってほとんどの人は取れないと思うんですよ。

そこでブラックロック社がサステナビリティの観点、ビックデータの分析など最新のテクノロジーを

駆使して構成した投資信託があります。

それが「ブラックロック・インパクト株式Fノーロード」です。

種類は為替ヘッジなしとありがあります。

為替変動の影響を抑える仕組みのことです。

為替ヘッジありにすることで円高・円安の影響を抑えながら、海外株式や債券に投資することが出来ます。

ブラックロック・インパクト株式Fノーロード

あり/なし SBI証券にて

愛称:ビッグ・インパクト

純資産:217百万

設定来高値:15,069円

設定来安値:9,279円

20年5月29日時点:13,647円

信託報酬:0.7608%

信託財産留保額:なし

解約手数料:なし

決算頻度:年一回

設定日:2015/09/30

愛称:ビッグ・インパクト

純資産:975百万

設定来高値:15,171円

設定来安値:8,428円

20年5月29日時点:13,259円

信託報酬:0.7608%

信託財産留保額:なし

解約手数料:なし

決算頻度:年一回

設定日:2015/09/30

為替ヘッジあり/なしの違いは純資産と価格ですね。

一般的に為替ヘッジありには費用(ヘッジコスト)がかかることと、

円安の値上がりが享受できないという理由で人気が低い傾向があります。

投資家からしたらどうせ投資をするならなるべくコストをかけず、外国株式、外国債券の値上がりだけでなく為替の値上がり益も見込んで運用したい方が多いんだと思います。

そのため純資産は為替ヘッジなしの方が圧倒的に多いですね。

ただ、為替ヘッジなしは為替相場の影響を受けるので、円高の際は基準価格の値下がり、円安の場合は基準価格値上がりの要因になります。

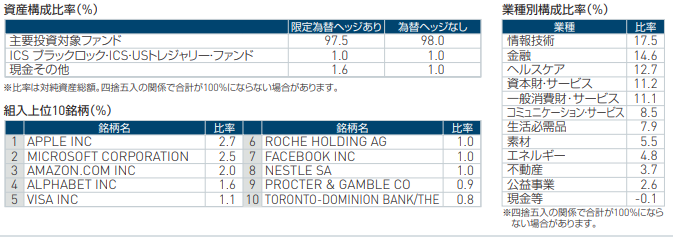

組入れ上位銘柄とセクター比率

組入れ7位までにGAFAMが組み込まれていますね。

後は、クレジットカード会社のビザ

スイスに拠点を置く製薬・ヘルスケア企業のエフ・ホフマン・ラ・ロシュ

同じくスイスに拠点を置く食品・飲料会社ネスレ

世界最大一般消費財メーカーのプロクター・アンド・ギャンブル

カナダに本社を置くトロント・ドミニオン銀行ですね。

セクター比率も満遍なく分散しているみたいです。

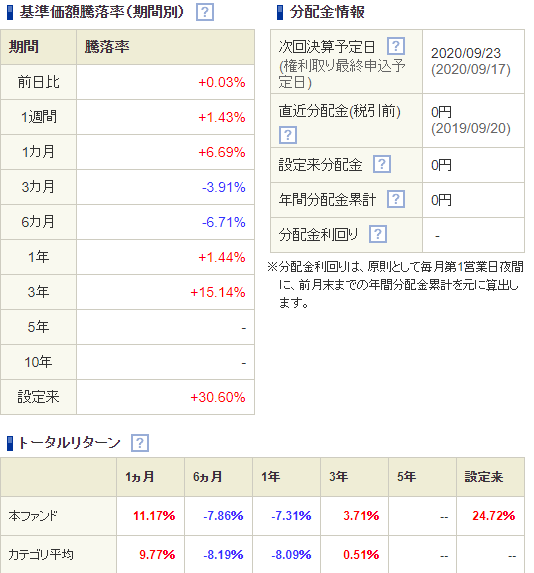

基準価格変動

こちらが基準価格の動きと暴落率、トータルリターンです。

計算方法はこちらSBI証券公式サイトに載ってますので気になればどうぞ。

最後に

いつもは米国ETFやそれと関係のある投資信託を中心にブログを更新してきたのですが、

投資について勉強していくうちにサステナブル投資という言葉を見つけ気になったので

今回記事にしてみました。

サステナブル投資はこれからどんどんデータが蓄積されていき、

今後より確約されていく投資手法になるかと思います。

色んな見方があるようで正直私もまだまだ勉強不足です。

興味深い内容ではありますので少しずつサステナブル投資の考え方を学んでいきたいですね。

どこの運用会社もサステナビリティの観点で企業を分析し組入れ銘柄、比率を決めているはずですので

投資信託、ETF中心で積立投資をしていく私にとってはそこまで気にする必要は無さそうです。

とはいえ今回好奇心のおかげでサステナブル投資、ブラックロック・インパクト株式Fという投資信託の存在を知れたので良かったです。

毎度ながら貼っていますが、SBI証券には海外ETFも積立投資ができるので

投資信託・ETFの積立が可能な唯一のネット証券になってます。

是非活用してみてください。

関連記事

↓ESG投資ができるETF【SUSA】について構成銘柄に着目してみました。

↓的確なポートフォリオとは?意外にも皆さん日常的にしていることが最適なポートフォリオのようです。

ディスカッション

コメント一覧

まだ、コメントがありません