【VWO】新興国株式市場に投資が出来るコストの低いETF

どうも、いなかのです。

新型コロナウイルスに関する良い情報をよく目にするようになっている一方

暴動、脱退、蝗害など世界的に不穏な空気が漂いつつあります。

今後予想出来ない出来事が起きてもおかしくありません。

サラリーマンとしてできる事は資産の分散といった所でしょうか。

個別株や1つの国に一極集中投資をしないことが今後のリスク分散に繋がるかもしれません。

ということで、今回は新興国株式市場に投資をすることが出来る米国籍のETF【VWO】の紹介をしていこうと思います!

新興国って?

まず新興国とは、日欧米などの先進国に対し、現在の経済水準はまだ低いものの、高い成長性を秘めた国々の事を言います。

定義はあいまいな所があるそうですが、上記の考え方でいいと思います。

一般的に先進国の株式や債券は、リターンが小さくなる傾向があるが、値動きも安定しリスクが小さいとされます。

一方で、新興国の株式や債券はリターンが追及出来るが、値動きが大きくリスクも大きくなる傾向になります。

一般的に新興国というと、ブラジル(Brazill)、ロシア(Russia)、インド(India)、中国(China)の名前が挙がると思います。

この4か国の頭文字を合わせてBRICsと言います。

・ブラジル:豊富な天然資源を有する。特に鉄鉱石の輸出量が世界最大。

・ロシア:広大な国土を背景に。世界最大の埋蔵量を誇る天然ガスをはじめ、原油、石炭、鉄鉱石等もトップクラス。

・インド:世界2位の人口を有し、今後も労働世代の割合の増加が見込まれる。

・中国:世界最大の人口を背景に、これまでの安い労働力から「世界の工場」と言われ、現在世界の消費市場として世界経済に大きな影響力を持っている。

VWOとは?

VWOとは、バンガードFTSEエマージング・マーケッツETFが正式名称になります。

米国籍のETFになり、FTSEエマージング・マーケッツ・インデックスに連動 する投資成果を目指す。

ブラジル、ロシア、インド、台湾、中国、南アフリカなど、世界中の新興国市場で大型・中型株に投資するETFになります。

運用会社:バンガード社

連動指数:FTSEエマージング・マーケッツ・インデックス

経費率:0.10%

構成銘柄数:5043

配当利回り:0.62%

純資産:524億ドル

設定日:2005/03/10

FTSEエマージング・マーケッツ・インデックスは、FTSE社(ロンドン証券取引所とフィナンシャルタイムズが共同設立)が算出している、新興国株式市場の動向を表す指数です。

VWOが海外ETFの中でも運用資産残高第12位となっています。

さらに経費率は0.10%となっておりかなり安いです。

新興国への投資はコストが高くなりがちですが、VWOは段階的に下がっていきました。

VWOに限らず、バンガードは定期的に経費率の見直しをしてくれます。

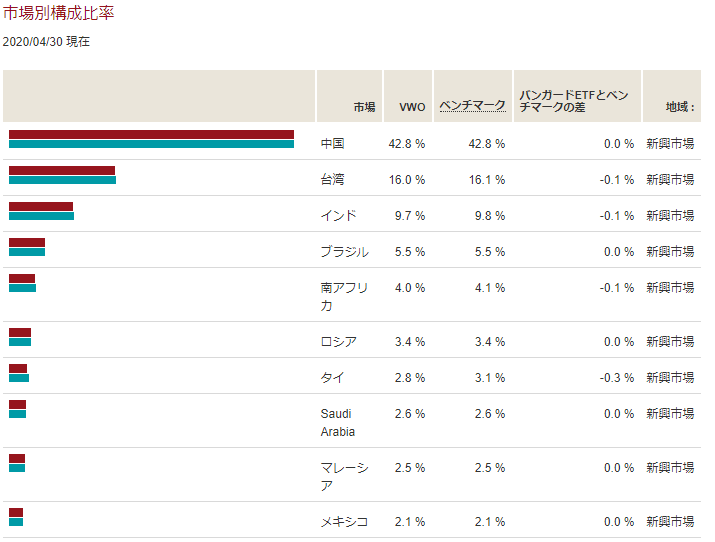

VWO組入れ市場

上位はBRICsが占めており、台湾も含めると占有率80%前後になります。

VWOのインデックスに用いられているFTSEエマージング・マーケッツ・インデックスの構成に

韓国が含まれていないため、VWOの構成市場にも含まれていません。

ちなみに、投資信託等によく用いられる「MSCI エマージング・マーケット・インデックス」には韓国が含まれています。

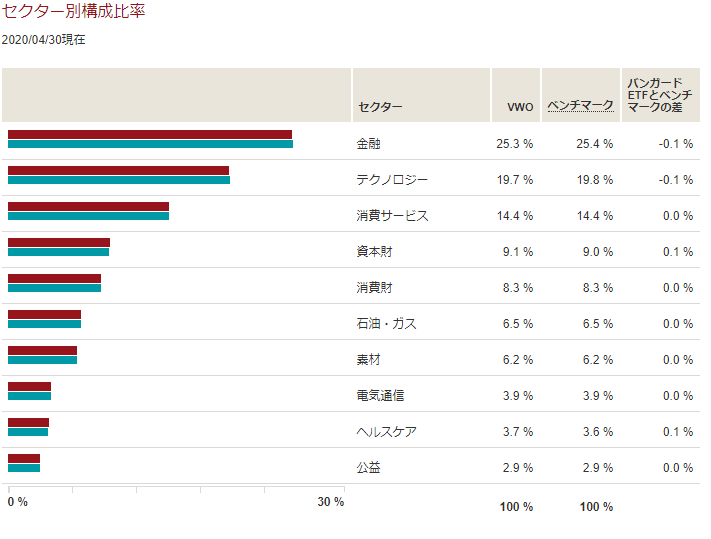

VWOセクター

金融とテクノロジーで50%前後を占めます。

IT関連企業が新興国でも大きくなってきているみたいです。

イメージ通りかもしれませんが、ヘルスケアセクター、医療関係の比率が低いです。

医療の発達といった面ではやはり先進国の方が優れているわけですね。

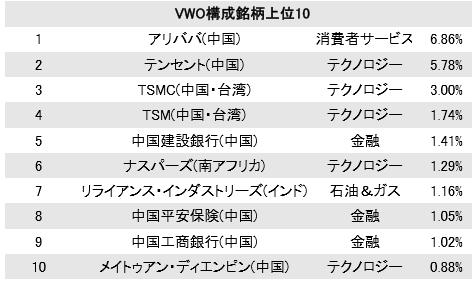

VWO組入れ銘柄

2020/04/30

こちらはVWOの組入れ10社銘柄です。

見て頂くと分かりますが、中国と台湾でほとんど上位を占めます。

組入れ1位のアリババは、世界時価総額7位のオンラインマッチングサイトで急成長した企業です。

テンセントは、中国版LINEのようなSNSやゲーム事業、動画配信を手掛けるIT企業です。

TSMCは世界最大級の半導体製造メーカーになります。

ナスパーズはインターネット及びメディアの多国籍企業です。

リライアンス・インダストリーズはインド最大の民間企業で石油関連事業をメインに手掛けています。

VWOの株価チャート比較

S&P500指数連動パフォーマンスを目指すETF【VOO】と

約8000銘柄に投資する全世界株式市場に投資ができるETF【VT】と比較していこうと思います。

VWOとVOO(S&P500)比較

青線=VWO 赤線=VOO

こちらはVWOとVOOの5年チャートです。

2015年中国経済バブル崩壊と2018年からの米中貿易摩擦問題

そして、2020年のコロナウイルスの影響を受けてVWOの5年間のパフォーマンスはマイナスになってます。

中国構成比率が高いことが影響し中国関係の問題が直で影響してしまうということでしょう。

新興国は成長性が期待され資金が集まりやすいのですが、逆に悪い問題が発生するとすぐに投資資金が引きあげられる特徴があります。

VWOとVTの株価比較

青線=VWO 赤線=VT

こちらはVWOとVTの5年間の比較です。

VTは全世界の株式市場の小型株から大型株まで投資し、構成銘柄数8000を超えるのですが

実際国ごとの保有割合を見ますと、米国が5割を占めてますので

新興国の影響を受けようとこの5年間の米国の成長も著しかったためプラスのパフォーマンスになってます。

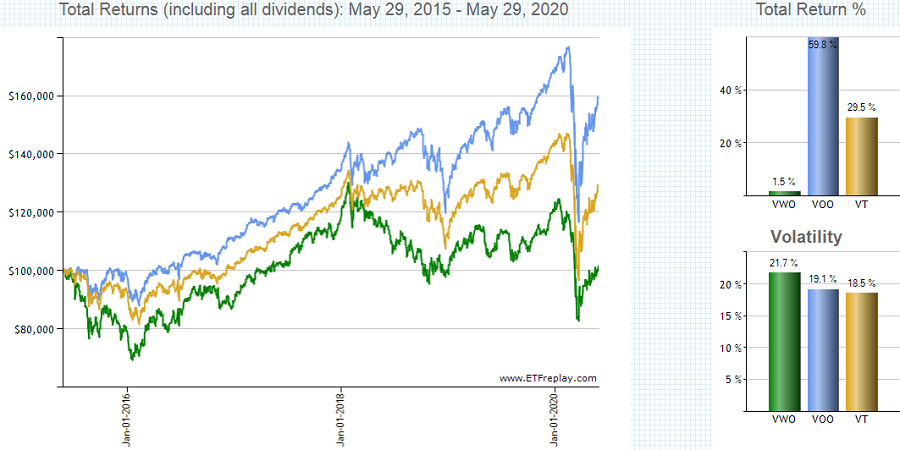

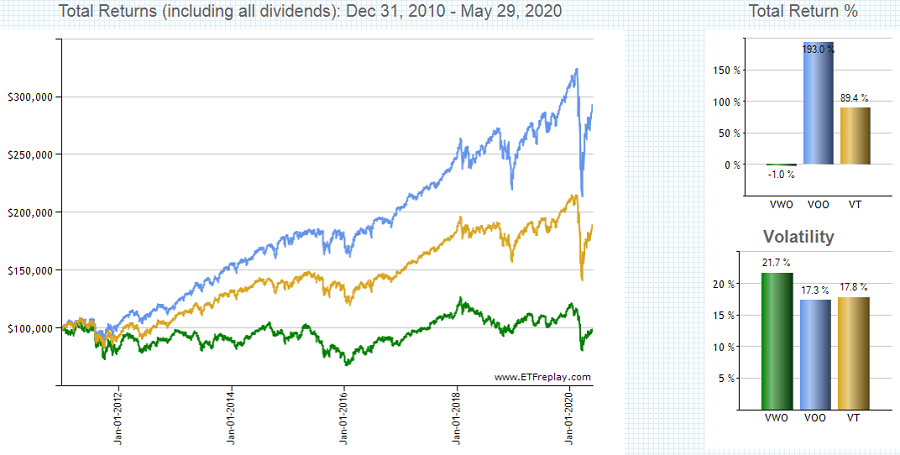

VWO、VOO、VTトータルリターン

5年トータルリターン

2015/05~2020/05

5年間のトータルリターンになります。

あくまで現状況でのリターンを見たいのでコロナショックも入れてます。

コロナショック後も米国の回復力が早かったこともありVOOが飛びぬけてリターンが高いです。

一方中国比率の高いVWOは寂しいリターンになってます。

真相は置いておいてコロナ問題の中心的立ち位置ですので仕方がないです。

10年トータルリターン

2010/12~2020/05

10年のトータルリターンになります。

コロナショックから回復している途中とはいえ、VWOのトータルリターンがマイナスという結果になりました。

一応念のため2019年(コロナショックが起きる前)で比較するとプラスになってました。

これが新興国投資の怖いところであります。

先進国はこれ以上の見張った成長はないだろうとされ

新興国の大きな成長に期待され投資されるのですが、

投資家が見込んでいる成長具合と実態成長が剥離しやすいのです。

さらに一度投資資金が引き上げられると中々戻らず株価の回復にも先進国に比べかなり時間を様子を擁してしまいます。

一例で申し訳ないのですが、例えばブラジル。

10年ほど前ですかね、ブラジルは広大な国土、豊富な資源、労働人口の増加と投資先として非常に期待をされブラジルへ投資する(株式、債券)投資信託が非常に人気がありました。

その時は分配金も多いというのが謳い文句でしたね。

成長によりキャピタルゲインを見込めないこともないのですが、

新興国はマイナスに働きやすいリスクの影響を大きく受けやすいのです。

まずブラジルは資源国とされるので世界の景気動向に大きく影響されます。

特に最大の資源輸出国相手国は中国ですので中国の景気動向がブラジル経済・株式にもろにダメージを与えます。

また新興国全般にいえますが、米国金利の影響も見逃せません。

先進国は低金利が続いていたので、ブラジルのような高金利通貨に資金が流入していたのですが、

より通貨信用価値の高い米国金利が上昇傾向にあったので

ブラジルなどから資金の流出が見られるようになりました。

さらにいえば、ブラジルはボルソナロ政権の政策表明で期待が集まっていたのですが、

今回のコロナショック時の対応により資金流出が止まらない状況になっていますね。

まとめ

個人的な見解ですが、新興国に投資するのはありだとは思います。

私も投資を始めたきっかけは銀行員の友人に勧められて入った投資信託「たわらノーロード新興国株式」でした。

ただ、今回の記事でもわかったと思いますが新興国への投資は投資資金の一部にするのが良いかと思います。

米国や日本に集中しすぎてるからちょっと新興国にも投資してリスク分散しようといったように

ポートフォリオのバランスを取るのに利用するのが良いかと思います。

グローバル化が進んでいる今、新興国が新興国へ影響を与えることが多々あり

新興国だけの投資だと回復に相当時間がかかってしまいます。

どうしても景気が不安定になると安定した所に資金がいってしまいますので

こればっかりは避けられないですね・・・

ということで、今回は新興国ETF【VWO】を

大きなトータルリターンを生み出した米国市場に投資する【VOO】

そして、これ1つで全世界に投資できる【VT】で紹介させて頂きました。

どのETFも世界三大資産運用会社の1つバンガードが運用しています。

投資は自己責任、自分の投資スタンスに合った商品を見つけ投資していきたいですね。

先行き不透明な今、情報収集に注力していきたいです!

ディスカッション

コメント一覧

まだ、コメントがありません