【IEMG】ブラックロックの低コスト新興国株式ETF

今米国の国民は個人支出を減らし、貯金に回しているそうです。

投資国家である米国、先行きが不透明なこの市場に減らした支出をどれくらい投資しているのかきになりますね・・・。

こんにちは、いなかのです!

前回はバンガードの新興国株式ETF【VWO】について記事にしてみましたが

今回は別の運用会社、ブラックロックの新興国株式ETF【IEMG】について書こうと思います。

IEMGについて

IEMGとは、iシェアーズ・コアMSCIエマージング・マーケットETFが正式名称になります。

新興国株式市場のパフォーマンス指標となるMSCIエマージング・マーケッツ・インベスタブル・マーケット・インデックスに連動する投資成果を目指す米国籍のETFです。

運用会社:ブラックロック

連動指数:MSCIエマージング・マーケッツ・インベスタブル・マーケット・インデックス

経費率:0.13%

構成銘柄:2577

配当利回り:3.94%

純資産:476億ドル

設定日:2012/10/22

新興国投資のETFですが、経費率は0.13%と低めに設定されています。

ちなみにバンガード社が運用する新興国ETF【VWO】は経費率0.10%です。

IEMGは構成銘柄数が2577に対しVWOは5043数と同じ新興国投資のETFでも

違った特徴があります。

上位市場構成、構成銘柄も違ってくるので引き続きみていきましょう。

VWOについては以前記事にしていますので詳細はこちらからどうぞ。

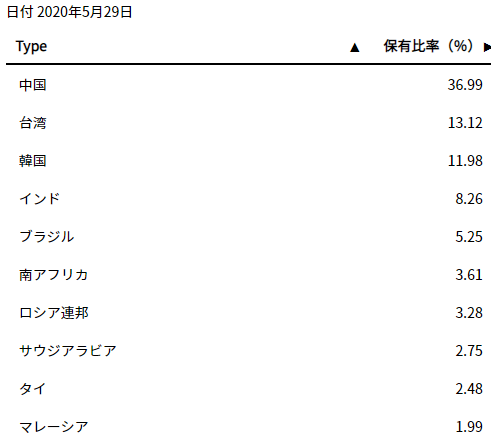

IEMGの組入れ市場

IEMGの上位市場構成比率です。

中国・台湾・韓国で全体の5割を占めています。

VWOには韓国が入っていませんでしたが、IEMGには韓国市場が含まれています。

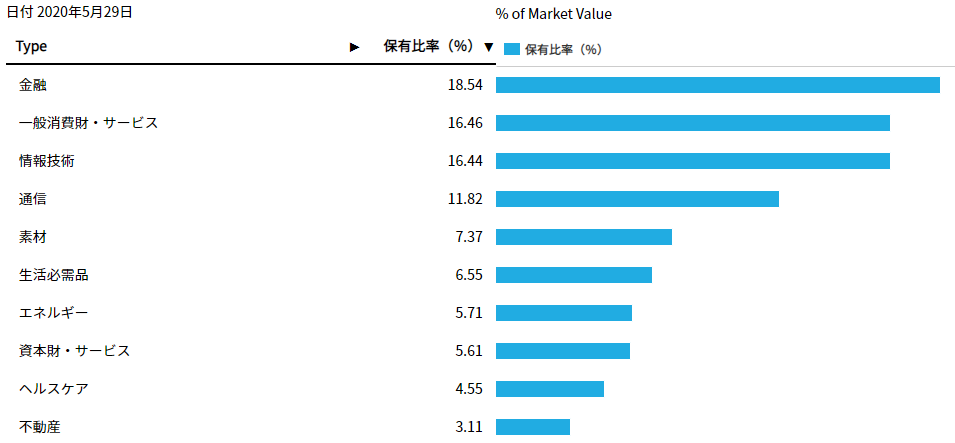

IEMGセクター上位10

金融、一般消費財・サービス、情報技術、通信の比率が高いです。

上位にIT関連比率が高いため新興国でもIT関連の成長が著しいようです。

VWOと違い、上位10セクターの中に不動産が入っています。

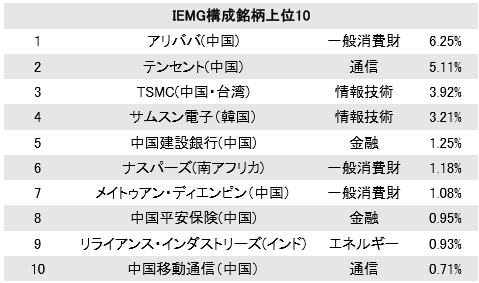

IEMG組入れ銘柄上位10

こちらはIEMGの組入れ上位10社です。

組入れ上位はほとんど中国になっています。

ナスパーズはインターネット及びメディアの多国籍企業です。

リライアンス・インダストリーズはインド最大の民間企業で石油関連事業をメインに手掛けています。

IEMG株価チャート

バンガード運用の新興国ETF【VWO】と

上位構成セクター、上位市場、上位銘柄はほとんど同じですが

経費率や銘柄数に違いのあるブラックロックの新興国ETF【EEM】で比較していきます。

EEMの経費率0.68%、構成銘柄数1277で設定日は2003年とEEMの方が歴史はあります。

「IEMGとVWO」「IEMGとEEM」株価比較

青線=IEMG 赤線=VWO

青線=IEMG 赤線=EEM

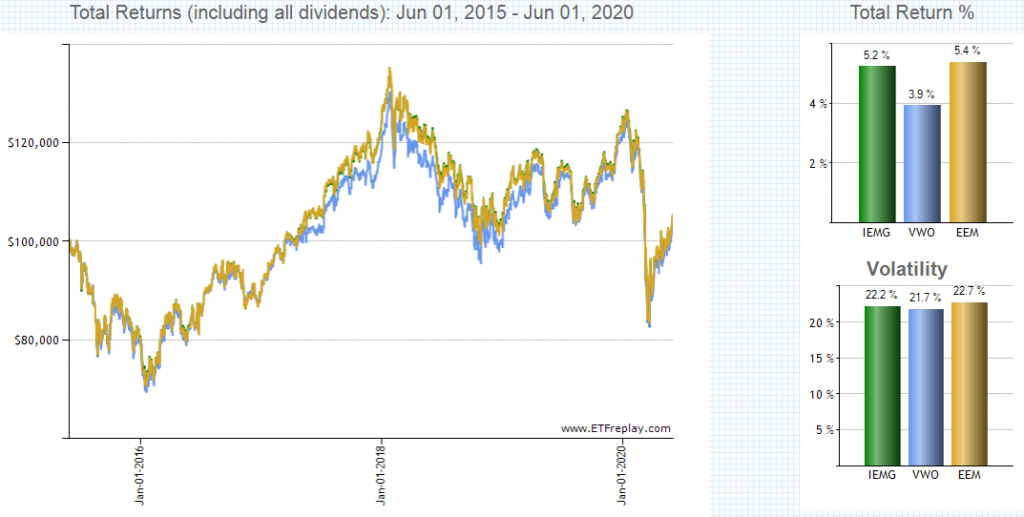

こちらはIEMGとVWOとEEMの株価チャートです。

流石経費率と銘柄数以外類似しているだけあって、IEMGとEEMはほぼ同じ動きをしています。

経費率が一番低く銘柄数の一番多いVWOの方がボラティリティが高い様に感じます。

IEMG、VWO、EEMのトータルリターンとボラティリティ比較

5年トータルリターンとボラティリティ

2015/06~2020/06

こちらは5年のトータルリターンとボラティリティ比較になります。

5年だと銘柄の分散が高いVWOのトータルリターンが低い結果になっています。

IEMGとEEMは銘柄数に違いあれどほとんど同じです。

ボラティリティも僅差で、銘柄数の多い順にボラティリティが低くなっています。

8年トータルリターンとボラティリティ

2012/06~2020/06

IEMGの運用設定日が2012年からのでため、2012年から2020年6月までの比較にしました。

8年で比較するとトータルリターンに差が出ました。

ボラティリティも若干ですがEEMが高いです。

2015年中国経済バブル崩壊と2018年からの米中貿易摩擦問題

米国利上げによる資金流出や

2020年のコロナウイルスの影響によりどのETFも思ったようなリターンを得られていない結果となっています。

まとめ

僅かな違いですがIEMGがトータルリターンもボラティリティも優れている結果となりました。

IEMG:経費率0.13% 構成銘柄2577数

VWO:経費率0.10% 構成銘柄5043数

EEM:経費率0.68% 構成銘柄1227数

設定日はEEM>VWO>IEMGの順で長く

純資産はVWO>IEMG>EEMの順で多く

IEMGとEEMには韓国が含まれるが、VWOには含まれない。

三つのETFの大きな違いはこのようになっていますので、自分の好みに合ったETFを

選ぶといいと思います。

ポートフォリオのコアにしにくい新興国ですが、先進国特に米国に集中しすぎた投資比率の

バランスを取るのに使うといいかもしれません。

もしかしたら遠い未来に世界の中心が米国から変わっていたり、世界通貨がドルから変わっていないともいえませんから、分散といった意味で新興国への投資はありだと思います。

注意点として、新興国への投資はコストが高くつきやすいです。

今回の記事で紹介したETFは比較的コストが低いですが、投資信託でよくみかけますが

今でも高いコストがかかるものがありますのでよく商品内容をみて選んで下さい。

さて、気づけば祝日が一日もない6月に入りました。サラリーマンとしては

6月は本当にしんどい一か月になりますが

皆さん手洗いうがいを継続し健康に気を付けて日々頑張っていきましょう。

ディスカッション

コメント一覧

まだ、コメントがありません