【SDY】米国高配当株式ETFをDVYを用いてパフォーマンスの比較をしてみる

こんにちは、いなかのです。

今回はステートストリートのS&P®高配当貴族指数という配当の王様のような名前の指数に連動するパフォーマンスを目指す米国高配当ETFの【SDY】について紹介していきます。

前回記事にしたブラックロックの好配当株式ETF【DVY】を要所要所で用いて比較をしようと思います。

指数が違うのでパフォーマンスに違いが出て当たり前なのですが、分配金実績やトータルリターン部分で大きな違いが無いか見ていきたいと思います。

SDYの基本データ

運用会社:ステートストリート

名称:SPDR® S&P® 米国高配当株式 ETF

ベンチマーク:S&Pハイ・イールド・ディビデンド・アリストクラッツ指数

直近配当額:0.685811

直近配当利回り:2.88%

組入銘柄数:117

分配月:4半期毎

経費率:0.35%

純資産:1.6兆円

設定日:2005年11月08日

SDYはS&Pハイ・イールド・ディビデンド・アリストクラッツ指数に連動する投資成果を目指すETFになります。

この指数は20年以上増配を継続している銘柄を選別し、構成比率は予想配当利回りに基づいて決定しています。

よって、配当収入と共に株価の成長も期待することができます。

また、同社の高配当ETF【SPYD】と比べると経費率が0.35%と高めに設定されていますが、ブラックロックのDVYの0.39%よりは若干低く設定されています。

S&Pハイ・イールド・ディビデンド・アリストクラッツ指数とは?

この指数は別名「S&P高配当貴族指数」とも呼ばれます。

この指数の構成方法なのですが、米国を代表する大型株500社・中型株400社・小型株600社で構成される「S&Pコンポジット1500指数」から成っています。

このS&Pコンポジット1500指数から、過去20年以上連続して増配を続けている高配当利回り銘柄から構成されており、各銘柄の構成比率は予想配当利回りを基準とし四半期毎に調整されます。

指数構成銘柄の見直しは年1回(1月)なのですが、リバランスは1月、4月、7月および10月の各最終営業日の終値をもって実施されています。

ちなみに、S&Pコンポジット1500指数は米国市場の85%以上をカバーしています。

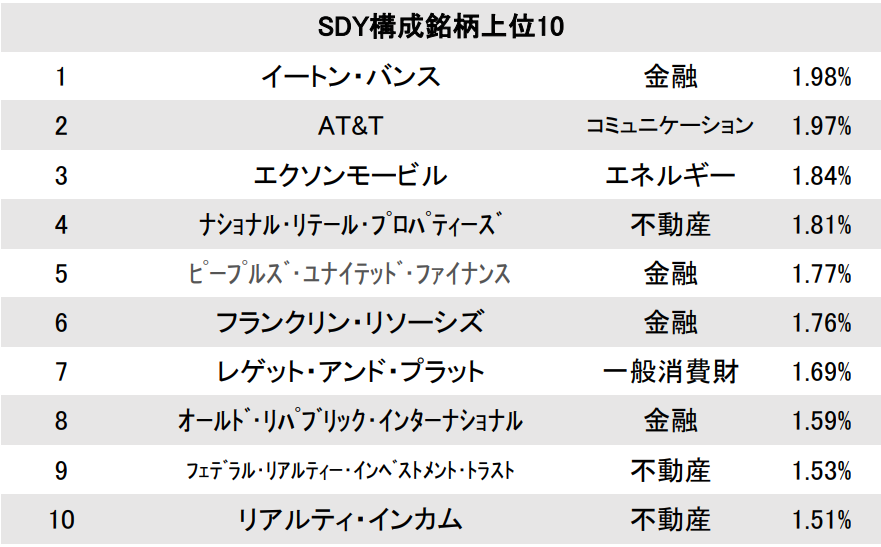

SDV上位構成銘柄

こちらはSDYの構成銘柄上位10社になります。

高配当ETFでは毎度おなじみと言っていいほど抜擢されるAT&Tとエクソンモービルが入っています。

他はETFでも見たことある企業もありますが、あまり馴染みのない企業名かもしれませんね。

配当利回りの高い銘柄の比重が高くなるように構成されているのがこのETFの特徴です。

ちなみに、

イートン・バンスはアメリカの投資運用会社であり、直近配当利回りは2.45%

AT&Tは直近配当利回りは7.60%、エクソンモービルは10.43%となっています。

比重1位の割りにイートンバンスの直近配当利回り低すぎ・・・という話なのですが、10月8日にモルガンスタンレーがイートンバンスを約70億ドル(約7400億円)で買収するというニュースがでたため、7日の終値38%増加と現在イートンバンスの株価が沸騰しているのが配当利回りの低下の要因です。

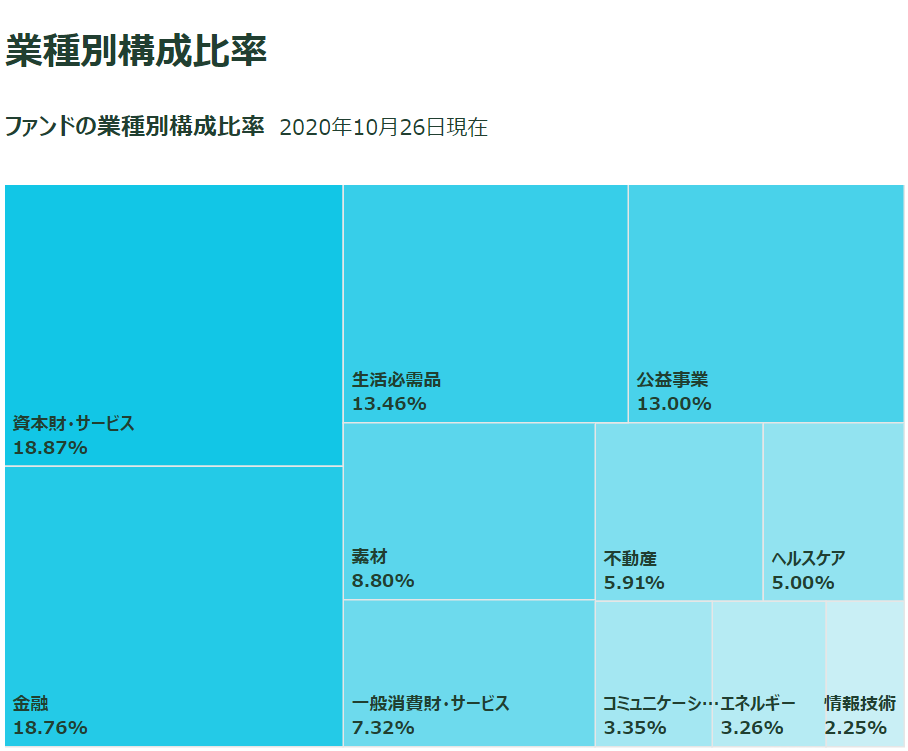

SDYセクター比率

こちらがSDYのセクター比率です。

こうしてみると金融と公益事業で約5割を占めていたDVYのセクター比率とかなり異なっているのが分かります。

コロナ禍で好調な情報技術やコミュニケーションなどは構成比率が低いです。

現在の情報技術セクター等は好調であるがゆえに株主に配当という形ではなく、企業成長のために設備投資に資金を使っているため配当利回りが低くなっているからだと思います。

それでも配当という形ではなく企業成長=株価成長という形で株主には還元されていますね。

高利回りの多いエネルギーセクターが低い理由としては、エネルギーセクター企業は軒並み直近決算の赤字発表や、減配といった側面から比率を下げていると考えられます。

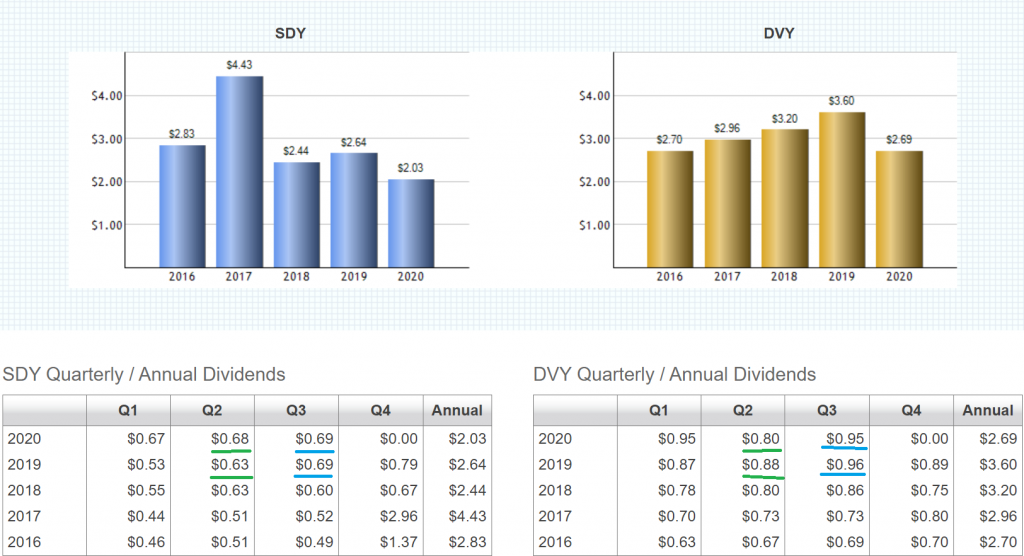

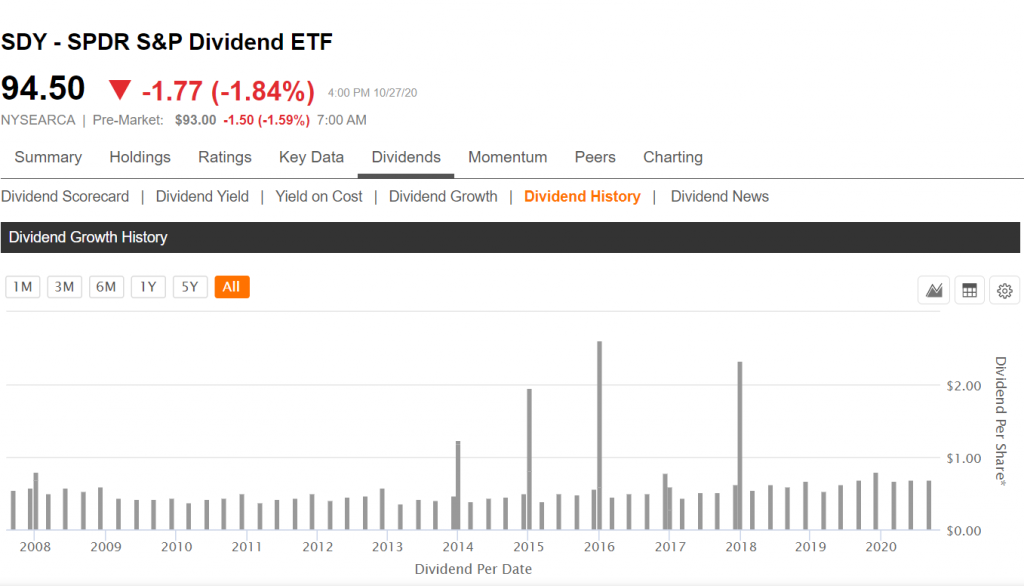

SDY分配金実績

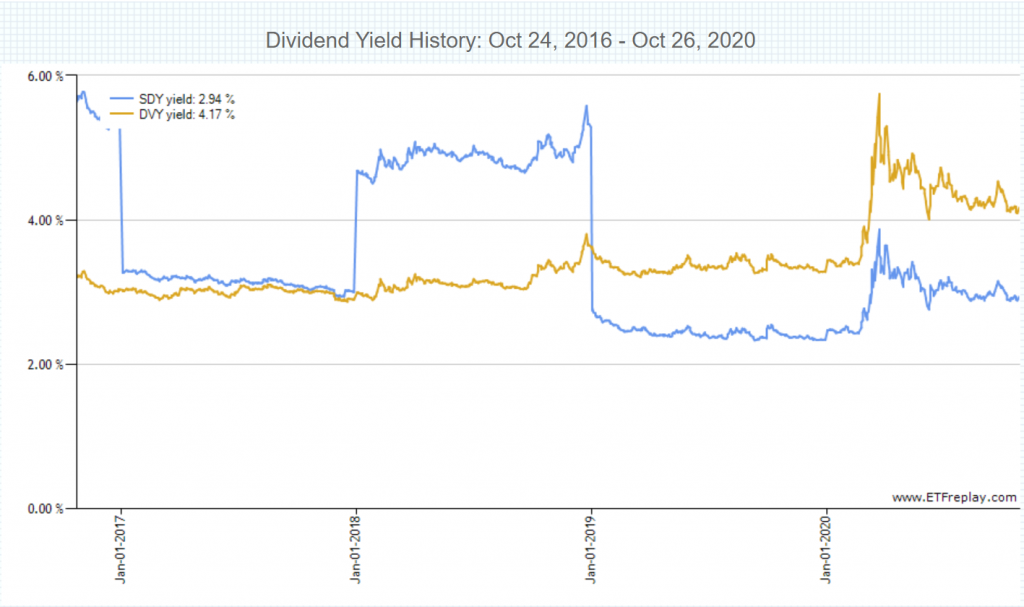

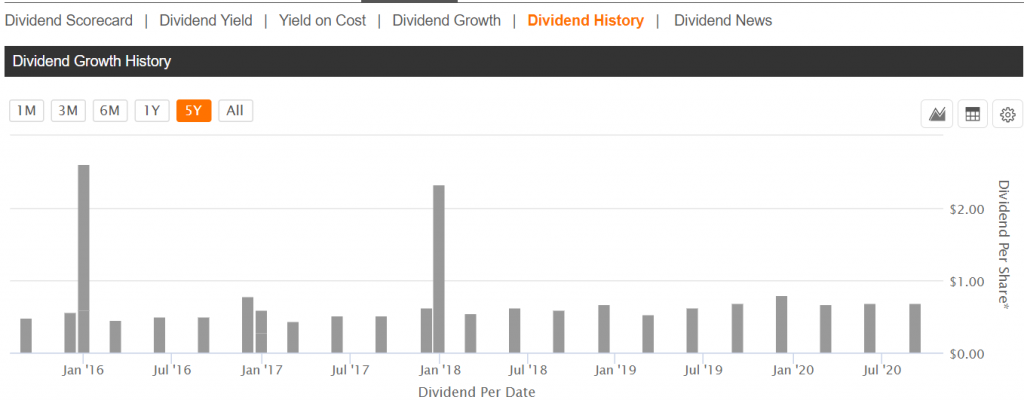

DVYと4年間の分配金と配当利回り推移比較

Q1=3月 Q2=6月 Q3=9月 Q4=12月

これは青グラフがSDY、黄色グラフがDVYの2016~2020年9月までの配当利回りと分配実績を表した図です。

DVYは毎年連続増配していますが、SDYは2017年だけ極端に分配金が多いです。これについては後々の見出しで説明します。

青く引いた線を見てください。DVYは前年同月比で▼1.04%の減配ですが、SDYは減配率が0%です。(実際は小数点第二位以下を考慮すると、▼0.65%の減配になっています。)

2020年6月からはSDYもDVYも増配となっています。

SDYの2010年~2019年分配金推移

こちらはSDYの各年の分配金推移です。

より分かりやすく直近5年間の分配金推移にしてみましょう。

このグラフを見ると、まず分かることが二つあります。

1.毎年連続増配しているわけではない。

2.不可解な分配金が発生している。

の二つです。

SDYの分配金にバラつきが発生している理由の主とする部分として、他のETFとは異なる特徴である「キャピタルゲイン分配金」というものを排出しているからです。

通常ETFはリバランス時に保有銘柄の入れ替えを行う際、銘柄の売買を行います。その時に発生した収益は分配原資にせずETFの内部に留保し次の銘柄購入に充てたりするのが一般的です。

ただ、時たま売買で発生した収益を分配金としてETF保有投資家に分配する時があります。それをキャピタルゲイン分配金というのですが、

一般的なETFは10年ほどのスパンでキャピタルゲイン分配金を出すことがある中、SDYはこのキャピタルゲイン分配金を1~3年のスパンで行う傾向にあるそうです。

そのため、SDYには極端に分配金の多い年があったりと分配金の実績にバラつきが発生しているんです。

勿論このキャピタルゲイン分配金は分配金扱いですので課税されています。

高配当ETFの中でもSDYだけが持つと言っていいこの特徴をどのように捉えるかですね・・・。

SDYのトータルリターン

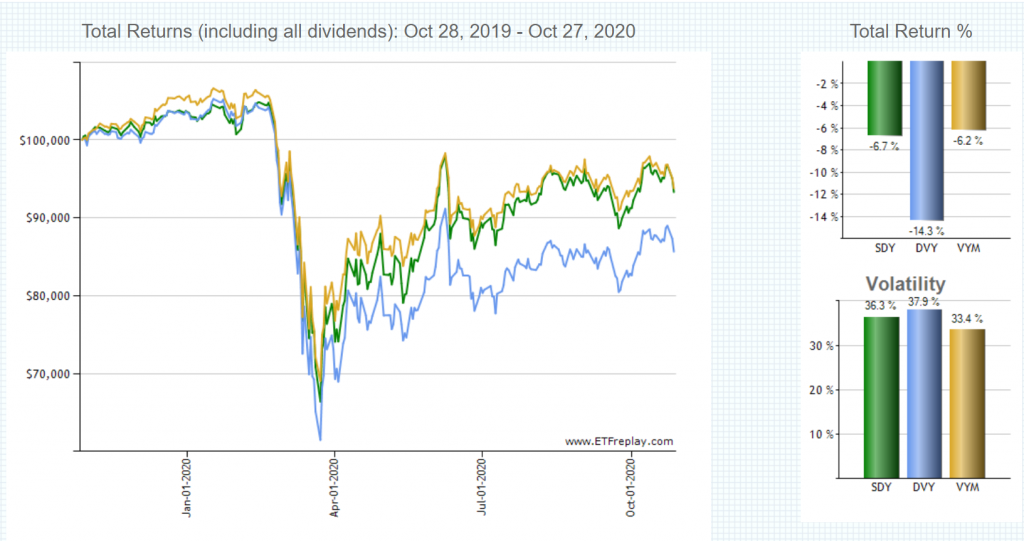

今回はブラックロックの好配当株式ETFの【DVY】とバンガードの米国高配当株式ETFの【VYM】でトータルリターン(分配金含む)の比較を行います。

直近1年間のトータルリターン

直近1年間のトータルリターンを比較すると、どのETFもマイナスリターンですがDVYのみ回復が遅い傾向ですね。

SDYとVYMは割と似たようなセクター比率になっていること、DVYの組入銘柄数の少なさによる影響の大きさ等が関係しているのかもしれませんね。

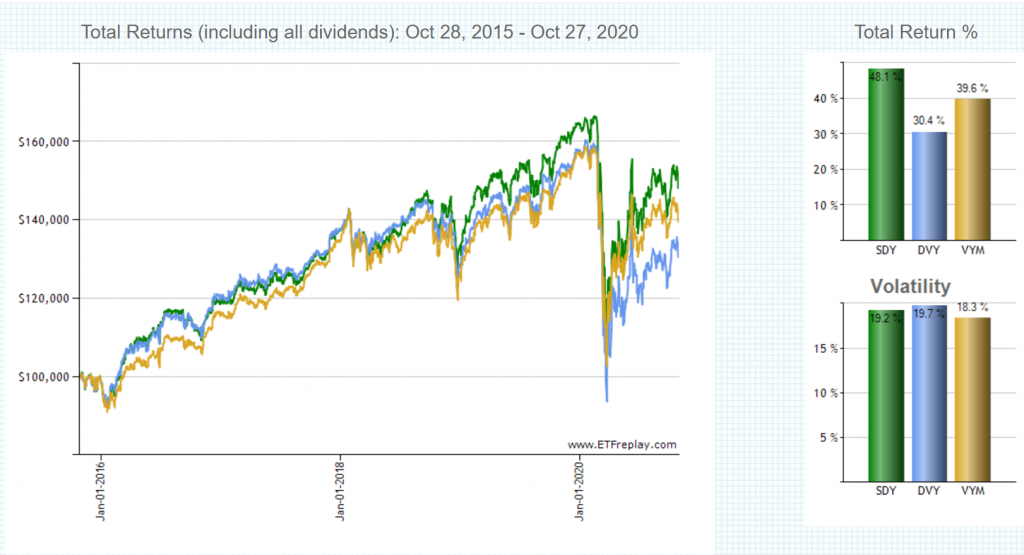

直近5年間のトータルリターン

直近5年間のトータルリターンを比較すると、SDYが群を抜いています。

どうやらSDYは5年間のリターン率が9%もあるんですね。

設定来からみても8%前後とDVYやVYMと比べると高いリターンを叩き出しています。

リーマンショックやコロナショックを経てしてもこのリターンはかなり良いのではないでしょうか。

SDYのチャート

青線=SDY 赤線=S&P500 薄青色=QQQ

2006年からのチャートになります。

先ほどの高配当ETFの中では高リターンでしたが、S&P500指数やナスダック100連動のQQQ等と比べるとパフォーマンス面で見劣りしてしまうといったところでしょうか。

高配当株式ETF全般に言えますが、高利回りという運用テーマに合わせた企業を選ぶ必要があるため、その時々の高成長セクターの比率が下位になり、パフォーマンスとして表れてこないのだと思います。

まとめ

1.20年以上増配を繰り返す配当利回りの高い企業を選出

2.ETFでは珍しい「キャピタルゲイン分配金」を短いスパンで出す

3.高配当ETFの中では高いトータルリターン

以上がSDYの主な特徴となります。

キャピタルゲイン分配金を頻繁に排出という珍しい特徴を持ったETFでしたが、高配当ETFでは群を抜いてパフォーマンスが良かったですね。

選出方法も20年増配かつ配当と株価の成長を見込める企業を選出しているため、今後もSDYの株価上昇によるキャピタルゲインは勿論インカムゲインの増加も期待できるETFだと言えます。

このキャピタルゲイン分配金がキーとなる本記事ですが、ちょっと時間かけてこのキャピタルゲイン分配金について調べてみようと思います。

恐らく出さない方が課税されない分リターン効率がいいんでしょうし、奥深いと思うので時間をかけてデータ集めをしてみます。(バンガードはこのキャピタルゲイン分配金を出さないようにしているそうですよ)

関連記事

↓本記事の比較で出したブラックロックの「好」配当株式ETF【DVY】の詳細

ディスカッション

コメント一覧

まだ、コメントがありません