【SUSA】ESG投資ファンドの構成銘柄上位がGAFAMであることをどう見るか。

こんにちは、いなかのです。

今回の記事は、今注目を浴びているESG投資の構成銘柄について考える記事になります

2~3か月前のESG投資ファンドの構成銘柄上位10社を見ると、GAFAMが上位を占めかつ情報技術セクター企業が高い比率で組み込まれていました。

そこで

1.ESG投資ファンドの構成銘柄上位10社を見る

2.ESG投資ファンドにGAFAM・情報技術セクターが含まれる理由を考える

3.構成銘柄上位10社内にGAFAMもしくは情報技術セクター比率の高いETFとパフォーマンスを比較

の三つを見ていきたいと思います。

ESG投資についてはこちらの記事で簡単に書かせて頂いています。↓

ESG投資ができるETF【SUSA】のデータを確認

SUSAの基本データ

SUSAはブラックロックが運用するESG投資ETFになります。

簡単な基本データのみ記しておきます。

運用会社:ブラックロック

名称:iシェアーズ MSCI 米国 ESG セレクト ETF

ベンチマーク:MSCI USA エクステンデッド ESG セレクト・インデックス

直近配当利回り:1.48%

組入銘柄数:157

分配月:4半期毎

経費率:0.25%

純資産:1890憶円

設定日:2005年1月24日

では次からSUSAの構成銘柄10社とセクター比率を見ましょう。

SUSAのセクター比率

こちらがSUSAのセクター比率になります。

やはり今のところ情報技術が高い比率を占めています。

SUSAの構成銘柄上位10社

こちらはSUSAの上位構成銘柄10社になります。

青線部分はGAFAM関係、赤線は情報技術セクターとなっています。

現状GAFAMの内、「マイクロソフト・アップル・グーグル」のみ上位10社内に入り込んでいます。

ちなみに、上位からは外れてますがフェイスブックは構成銘柄内に入っていましたが、アマゾンは入っていませんでした。

同じくブラックロックが運用するESG投資信託に「ブラックロックESG世界株式ファンド(為替ヘッジなし)」というものがあるのですが、こちらの交付目論見書を確認するとアマゾンは上位3位、GAFAM全てが10以内に入っていました。(ただし最新版が2020年6月20日なので、こちらも現在は変わっていると考えられます。)

SUSAの過去の構成銘柄データを引っ張ってこれなくて申し訳ないのですが、どうやら2020年7~8月辺りまでは、アマゾンが上位3位に入っていたみたいですね。

4半期決算発表をみて組入を変えたということでしょう。

市場環境によってESG対象先が変わるということ

私が冒頭で述べたESG投資ファンドの中のGAFAM比率については、残念ながら全て入るこむわけではないことが分かりました。それでもマイクロソフトやアップルなどは1位2位に入り込んでいるので、

今の縮図だとESG投資はGAFAMを含む情報技術(ハイテク)セクターに投資をするということになります。

私の勝手なイメージになりますが、そもそもESGと聞くと環境保全というイメージが先行してしまいます。

しかし、ESG投資は「環境、社会、企業統治の3つの観点から企業の将来性や持続性などを分析・評価した上で、投資先を選別する」ということなので、現時点でより社会貢献度の高い企業と考えていいわけですね。

となると、このコロナ禍の中で社会への貢献度が高いセクターというと、次世代社会の仕組みを構築する情報技術セクター、打倒コロナへの対抗策ヘルスケアセクターといったセクターになります。

尚且つESG投資家へのリターンを目指すとなると、必然的にGAFAMの何れかが入り込んでくるということになるのでしょうね。

SUSAの上位構成に比較的似たETFでリターンの比較を行う

SUSAの数値化されたトータルリターン図です。

直近のトータルリターン%はかなり好調ですね。設定来からも年率9%前後と申し分ないです。

次からは他ETFとトータルリターンの比較をしていきます。

1.S&P500連動のETF【IVV】上位5位内にGAFAMがきているETFになります。

2.バンガードのグロース株ETF【VUG】こちらも上位5社内にGAFAMがきています。

3.ナスダック100指数に連動する【QQQ】厳密にはハイテク専門ETFではないのですが、こちらも上位5社にGAFAMがきておりハイテクセクタートレンドのためQQQの構成銘柄の中心はハイテクセクターとなっています。

こちらの三つのETFで比較を行っていきます。

直近1年と10年間のトータルリターン

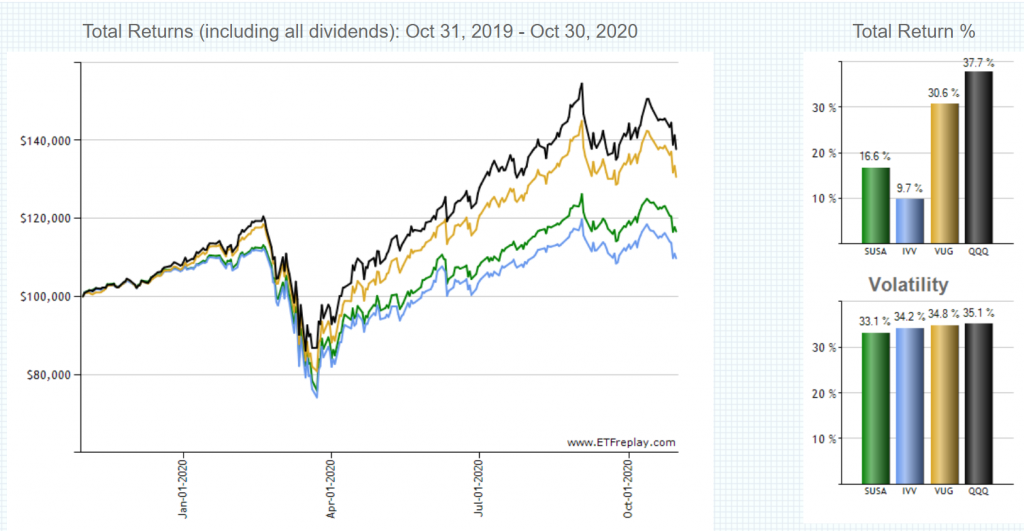

2019年10月31日~2020年10月30日

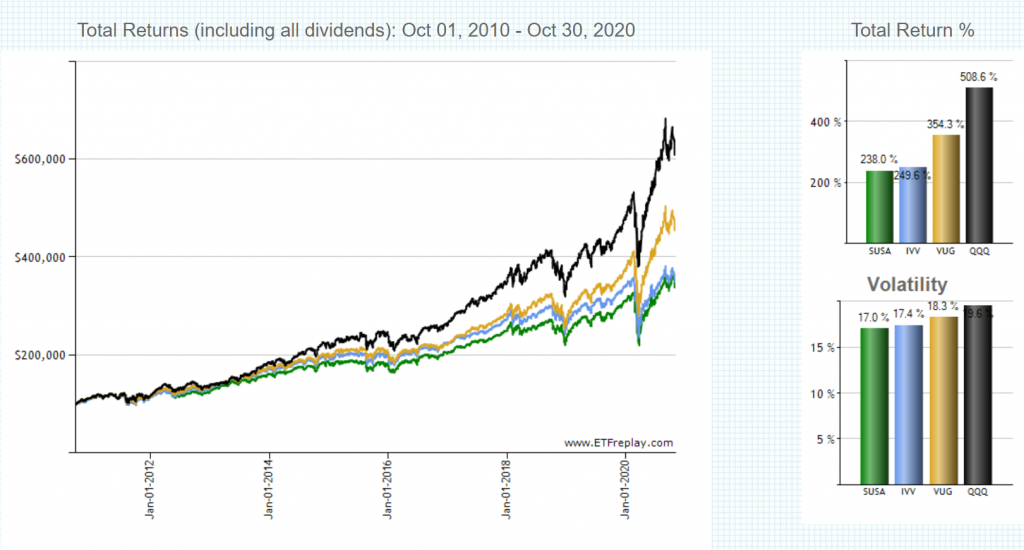

2010年10月1日~2020年10月30日

一枚目が直近1年のトータルリターンになり、2枚目が直近10年間のトータルリターンとなります。

トレンド中であるVUGやQQQに差を付けられるのは仕方がないですね。

ESG投資は短期的にリターンを求めるものではなく、完全に長期目線となる投資方針なのですが残念ながら過去の実績では市場平均リターンを求めるS&P500投資のパフォーマンスより劣っていました。

ただし、ESGを重要視する動きは活性化しており2020年1~6月の間にESG投資関連に150億ドル超の資金が流入し、かつSUSAにはそのうち53億ドルが流入しています。

ESG投資のトレンドともいえる流れは来ているため、今後10年間のトータルリターンは変わってくる可能性は十分にあると言えるでしょう。

まとめ

1.ESG投資の代表ETF【SUSA】の上位構成からアマゾンが除外されていた

2.ESGの観点から今は情報技術企業が優れていると考えられている

3.ESG投資は長期リターンを目的とするが過去の実績はまずまず

ESG投資ファンドは保有銘柄や運用方針は違うにせよほんの数か月前まで、GAFAM全てが上位に組み込まれていて

グロース株ETFやS&P500ETF等とあまり変わらず、これならVOOやVTI等に投資してればいいやん!としか思っていませんでした。

ですが、今見直してみるとESG投資ならではの企業選定になっていますし、時代に合わせてリバランスが行われており投資先として面白いETFだと感じました。

ただ、毎日のようにESG投資についてのニュースが出ており、明らかな流行かつ有効な先であるのは間違いないのですが、好条件情報が出始めている時こそ慎重に動くべきだと私は思います。

今回の記事はSUSAを通してESG投資について「ワンクッション思考」を入れることが目的でした。

少しでも皆さんにもワンクッション考える時間が出来たらなと思います。

関連記事

↓本記事で出てきたグロース株ETFのVUGと同じくグロース株ETFのSPYGの比較

↓今後トレンドがくるかもしれないクリーンエネルギーETF【ICLN】について

ディスカッション

コメント一覧

まだ、コメントがありません