【SPYG】と【VUG】のトータルリターンと基本データを比較します

こんにちは、いなかのです!

この暑さでマスクをしているので本格的に熱中症が怖いですね・・・。

車の中ではマスクを外したり、こまめな水分補給で対応しています。

ポカリスエットは薄めずに飲んでます!

さて今回は、以前から紹介している米国グロース株に投資が出来るETFのSPYGと同じくグロース株に投資が出来るVUGのパフォーマンスの比較をしようと思います!

SPYGとVUGの基本データ

SPYG基本データ

運用会社:ステートストリート社

連動指数:S&P500グロース・インデックス

経費率:0.04%

構成銘柄:279

配当月:四半期ごと(3月、6月、9月、12月)

分配金利回り:1.12%

リバランス:年一回(12月)

純資産:8620億円

設定日:2000/09/25

SPYGは「SPDR ポートフォリオS&P 500 グロース株式ETF」が正式名称です。

ベンチマークのS&P500®グロース指数は、米国市場における大型株式のうちグロース特性を有するセグメントのパフォーマンスを計測する指数です。

・S&P500内の大型グロース株で構成

・時価総額加重平均

・12月に一回リバランス

S&P500指数を構成する銘柄に対し、PER(株価収益率)、ROE(株価純資産倍率)、EPS(1株あたりの純利益)成長率、ROA(総資産利益率)の観点よりグロース株を選定

VUG基本データ

運用会社:バンガード

連動指数:CRSP USラージキャップ・グロース・インデックス

経費率:0.04%

構成銘柄:269

配当月:四半期ごと(3月、6月、9月、12月)

分配金利回り:0.73%

リバランス:年4回

純資産:6兆円

設定日:2004/01/26

VUGは「バンガード・米国グロースETF」が正式名称になります。

米国市場の大型グロース株で構成される「CRSP USラージキャップ・グロース・インデックス」への連動を目指しています。

このETFは定期的に経費が見直され0.04%と低コストになっています。(2年ほど前は0.06%でした。)

純資産もSPYGに比べ圧倒的に多いです。

もしかしたら今後も見直されることがありさらにコストが下がる可能性もあります。

・米国株式市場の大型グロース株で構成

・時価総額加重平均

・リバランスは年4回

米国株式市場における大型株全体のパフォーマンスを表す『CRSP USラージキャップ・インデックス(CRSP US Large Cap Index)』の構成銘柄の中から、PER(株価収益率)、ROE(株価純資産倍率)、EPS(1株あたりの純利益)成長率、ROA(総資産利益率)の観点よりグロース株を選定

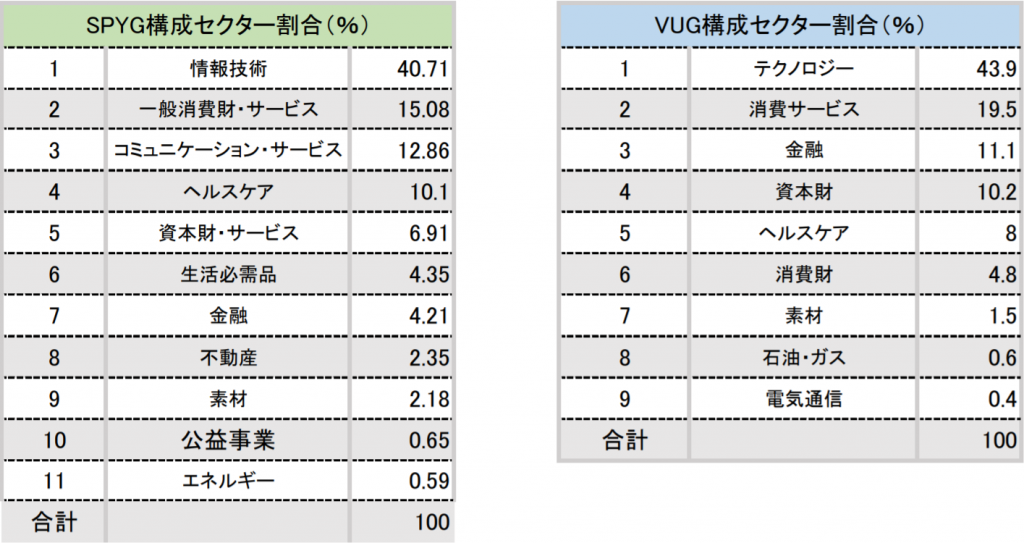

構成セクター比較

SPYGもVUGも構成トップは情報技術(テクノロジー)セクターですね。

しかしそれ以外のセクター比率はそれぞれ異なっていることがわかります。

S&P500(SPYG)は金融セクターの比率が低いですね。

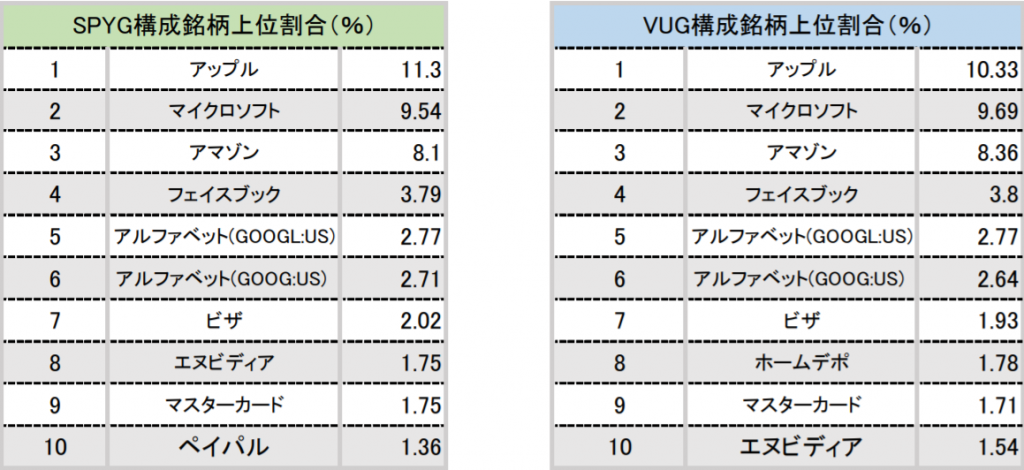

SPYGとVUGの構成銘柄比較

こちらが構成銘柄の上位10社になります。

ほとんど同じ銘柄ですが、SPYGでは電子決済サービスのペイパルが

VUGでは住宅リフォーム・建設資材・サービスの小売りチェーンのホームデポが上位に採用されています。

また、どちらもGAFAM保有比率が3割超含まれているのも特徴です。

株価チャート

こちらは年初からの株価チャートになります。

どちらのETFもコロナショックで暴落しましたが、現在最高値更新しており年初よりも株価が高くなっています。

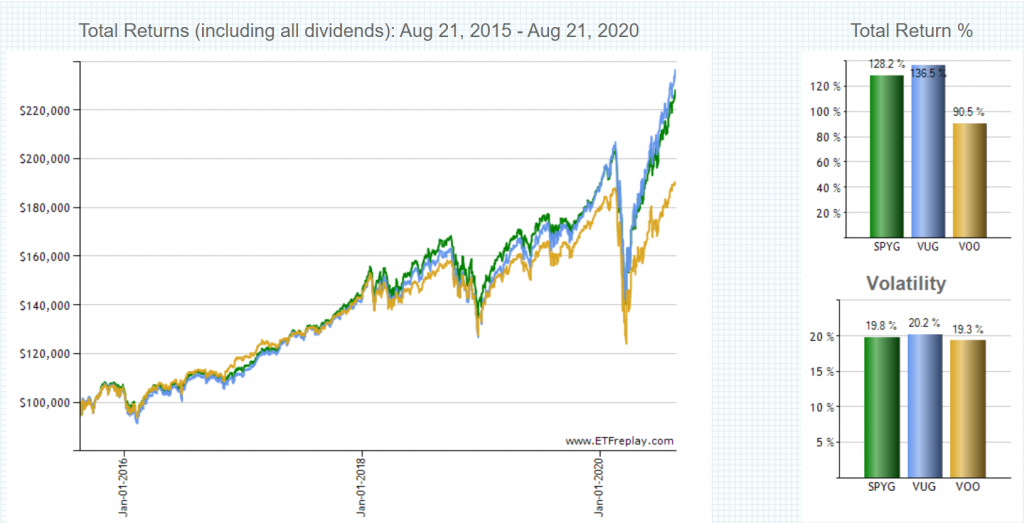

トータルリターン比較

5年トータルリターン

2015/08~2020/08

VOOはS&P500に連動する成果を目指すETFです。比較対象として採用しました。

今はグロース株トレンドということもあり、SPYGとVUGの方がパフォーマンスのよい結果となっております。

↓実態の数値でみるとこのような結果になっております。

SPYG

直近1年のリターンは24.45%、5年見ると15.24%です。

そして、2000年9月からの設定来で見ると、毎年の平均のパフォーマンスは4.68%となっております。

VUG

直近1年間は31.31%、5年は15.90%。

2004年からの設定来では毎年平均10.55%ととんでもないリターンを生み出しております。

SPYGの設定日2000/09に対しVUGは2004/01のため

設定来でのパフォーマンス比較はあまり参考にならないかもしれません。

過去記事でも紹介してるのですが、2000~2004年はバリュー株トレンドでしたのでその影響をSPYGはモロに受けているでしょうから。

ただし、直近リターンで見るとVUGの方が優れていることが確かです。

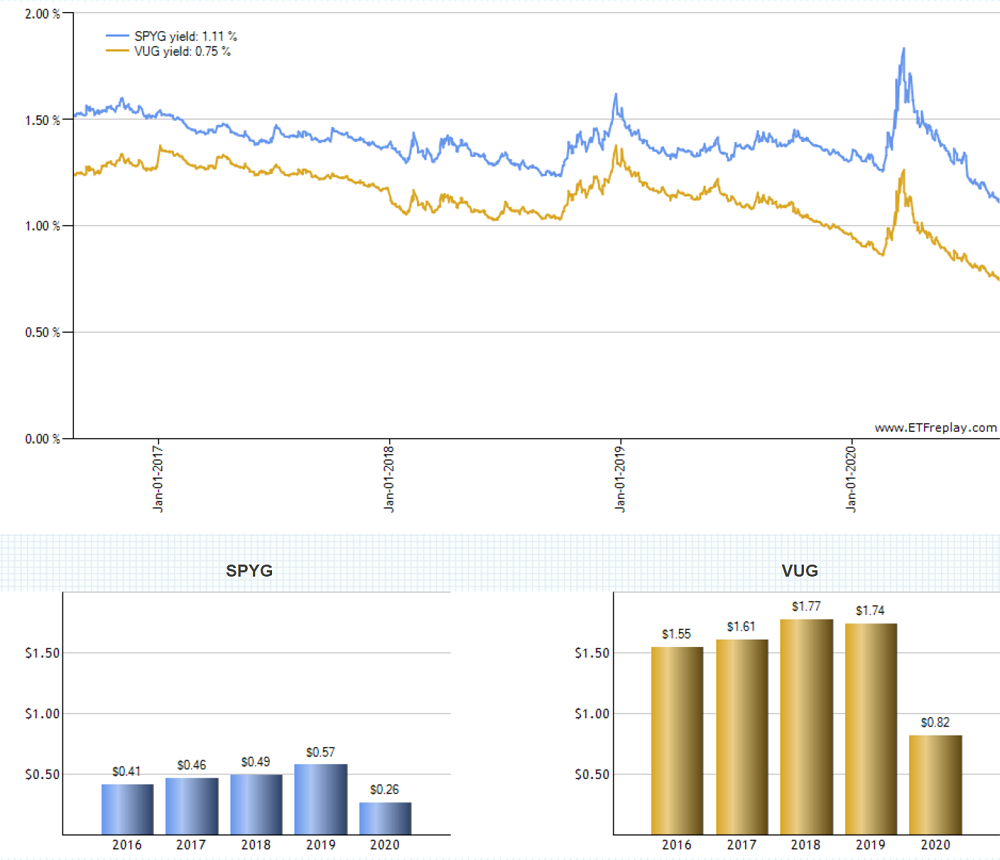

配当利回り推移

配当利回りの推移はSPYGの方が高いです。

どちらも連続増配となっていますが、インカムゲインではなくキャピタルゲインを狙うETFになりますので

特別気にしてなくてよいかと思います。

最後に

ここまでSPYGとVUGについて見てきました。

構成銘柄:279

経費率:0.04%

純資産:8620億円

株価:50.69USD

構成銘柄:269

経費率:0.04%

純資産:6兆円

株価:229.46USD

グロース株ETFであるSPYGとVUGのパフォーマンスが絶好調な理由は

現在バリュー株ではなくグロース株トレンドであること、

コロナショックで一時的に下落はするもGAFAMやIT銘柄の株価がリーマンショック後著しく好調であったことが考えられます。

比較をしてみるとパフォーマンスがより優れていたETFはVUGでした。

純資産額も6兆円と1300近くあるETFの中で11位と安心感もあります。

ただ連動指数が違っていたり運用会社が違うので今後のパフォーマンスにも違いは出てくるはずです。

1株の購入単価も違っているので自分にとって購入しやすい方を買い付けでよいと思います。

ちなみに私はSPYGに投資しています。

SPYGは購入できる時に大きく入れていくスタンスでいます。

今回紹介したSPYGとVUGはどちらもSBI証券で購入出来ます。

また、SBI証券であれば毎月自動積立投資の設定をすることが出来ますので是非活用してみてください。

↓関連記事です。

バリュー株ETFも勿論あります!

↓米国市場とセクターETFのトータルリターン比較記事

ディスカッション

コメント一覧

まだ、コメントがありません