【高配当ETF】SPYDに投資する際、考慮しておきたい三つの材料

こんにちは、いなかのです!

コロナショックの影響により高配当ETFは軒並み下落したのですが、その中でも大きく下落したのがこのSPYDでした。

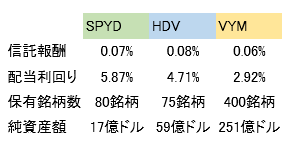

S&P500銘柄の内高配当80銘柄に投資しており、高利回りかつ比較的分散が効いているということで配当金目当ての投資家やセミリタイヤを目指している投資家に絶大な人気を誇っていました。

しかし、よく米国高配当ETFで比較されるVYM、HDVに比べ大きく下落したためSPYDの弱点・懸念材料が浮き彫りになってきたように思います。

そのため、今回はこのSPYDに投資していく上で考慮しておきたいことについて書いていけたらと思います。

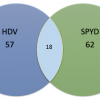

↓HDVとSPYDは何ぞや?と思いましたら、HDV・SPYD保有時の分散力について記事にしているのでどうぞ!

運用設定年が浅い

設定年というのはこのETFが実際に運用を開始し始めた年の事を言います。つまり設定年が浅いということはそれだけ好不況時のデータが少ないということであり、パフォーマンスの行き先に不安を抱かせます。

SPYDの設定年は2015年10月です。運用開始からわずか5年ほどしか運用実績がありません。この5年間右肩上がりで市場が成長していたため、コロナショックのような暴落を経験していません。そのため、今後の動向(回復速度・配当金の増配、減配など)に要注目と言えます。

ちなみに、HDVは2011年3月、VYMは2006年11月です。

HDVも暴落を体験していませんが、HDVは米国の財務優良企業のうち配当利回りの高い上位75銘柄で構成されています。一方で、SPYDは財務の安定性を考慮せずあくまで配当利回りが上位80社にランクインしているもので構成されています。そのため、HDVの方がディフェンシブなETFと言えます。

VYMはリーマンショックを潜り抜けており、銘柄数も約400で構成されており十分な分散力を持っています。配当利回りはSPYD・HDVには劣りますが経費率0.06%と一番低いです。

減配リスクがある

SPYDは3,6,9,12月に配当金を出します。2020年3月19日は0.3962ドルに対し、1年前の同時期は0.3394ドルと1年間を上回る結果になりました。

とはいえ今回のような暴落が長く続けば減配の可能性も捨てきれないわけですから、増配していくまたは現水準の配当金を今後も必ず得られるとは限らないということを視野にいれておかなければなりません。

減配リスクは「高配当投資」に関する記事で詳しく書いてます。

80銘柄だけでは十分な分散力が取れない

出所:Yahooファイナンス 2020年3月17日

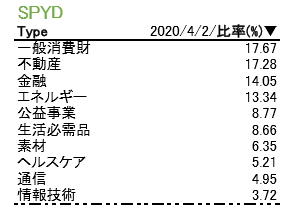

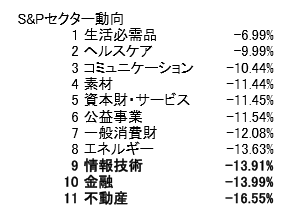

SPYDはS&P500のうち配当利回りのよいものを80銘柄組み入れて運用しており、下落率の高い不動産・金融などを上位に占めています。

今回のコロナショックで下落率のセクターを上位に占めていたこともあり他の高配当ETFよりも大きく下落したものだと思います。

VYMのように400銘柄保有していればまた話はかわってくるのかもしれませんが、80銘柄では十分な分散が効かず大きく下落してしまうんでしょうね。

コロナショックによってSPYDのボラティリティの高さが露呈したように思います。今後もボラティリティが高い場合は、下落局面になると下落幅を気にしなければいけないかもしれません。

まとめ

SPYDに投資していくうえで考慮しておきたい事項についてまとめさせて頂きました。

コロナショックにより配当金を加味しても含み損を抱えた方が多いと思います。(私もです!笑)

ですが、この下落によって再度SPYDについて考える機会が与えられたのではないでしょうか?

色々懸念材料が浮上してきたとはいえ、SPYDが配当金を得るうえでは良い投資先であることは変わりません。考え方を変えれば、安値で拾いやすい高利回りETFという見方もできるかもしれません。

これからも「完璧な投資方法は存在しない」をmottoに日々考え、投資先の理解に努めていこうと思います。

ディスカッション

コメント一覧

まだ、コメントがありません