【HDV】iシェアーズ・コア米国高配当株ETFリバランス後のデータ確認

こんにちは、いなかのです。

東京でのコロナ感染者の数が日に日に増えていっていますね。

今一度手洗いうがい、マスク着用、3密回避を徹底していきたいです。

HDVの詳細についてはこちらから↓

HDVのリバランス選定基準

このHDVは、3月・6月・9月・12月と年に4回リバランス(資産の再配分)行っています。

HDVは、モーニングスター配当フォーカス指数という指数への連動を目指し、

米国市場において財務の健全性が高く、かつ持続的に平均以上の配当を支払うことができると認められた「利回り上位75社の銘柄」で構成されています。

銘柄の入れ替えが多く、売買回転率が高いのも特徴のETFです。

銘柄の選定手順について、収益や配当継続が期待できるかどうかをモーニングスターが定める基準を満たし、且つ財務の健全性が

そのセクター(例えばエネルギーセクターの中で)において上位50%に入る銘柄、上位30%に入るかどうかで選定されています。

次に選定された銘柄を配当利回りの高い順に並べ、現行構成銘柄については、今回の配当利回りランキングが上位75位以内か、

それにはずれても前回ランキング75位以内で今回100位以内であれば継続採用されます。

その上で構成銘柄数が75になるよう新規に追加する銘柄を配当利回りの高い順に組み込んでポートフォリオを完成させます。

REITはこの中に含まれていません。

このことを念頭において

次から6月のリバランス後のHDVの構成銘柄変化を見ていきます。

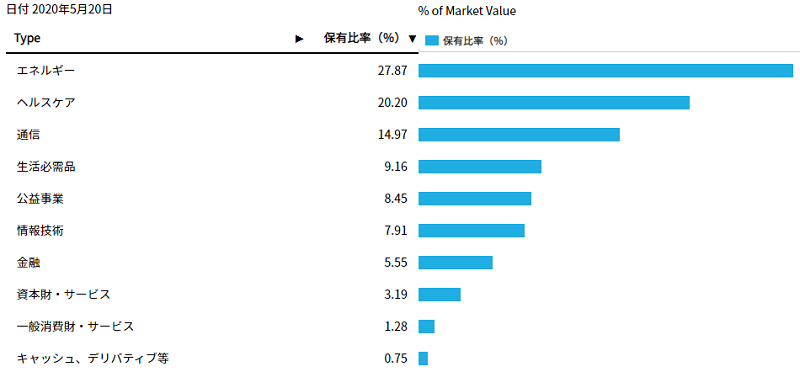

リバランス後のセクター比率

こちらは2020/05/20時点でのHDVのセクター比率です。

この時点ではエネルギー、ヘルスケア、通信セクターの順で比率が高くなっています。

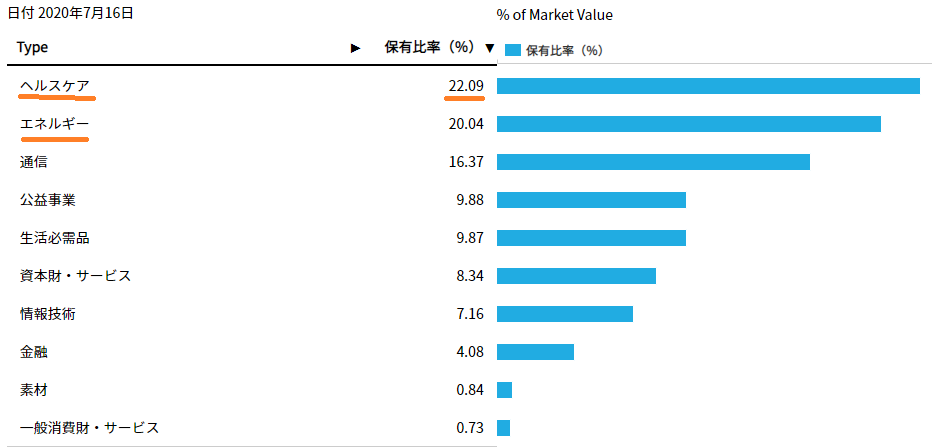

こちらが2020/07/16時点でのセクター比率になります。

1位がヘルスケアセクターになり、エネルギーセクターは2位になっています。

また1割未満のセクターも比率の入れ替えが行われていることがわかります。

コロナショック時に原油価格の暴落もありエネルギーセクター企業の決算が大幅赤字になっていることが要因かと思います。

そのためエネルギーセクター企業(エクソンモービル、シュルンベルジェ等)の株価はまだ中々回復せず上がり下がりを行ったりきたりしています。

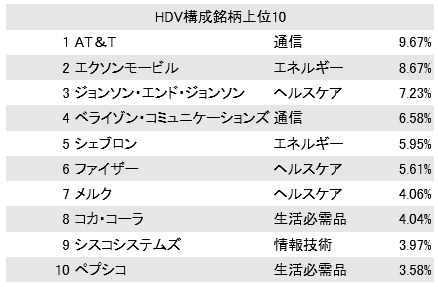

組入れ上位銘柄

こちらが現時点での組入れ銘柄上位10社です。

前回比率1位はエクソンモービルでありましたが、AT&Tに変わっています。

他にも細かく順位の入れ替わりがあるのですが、前回選ばれた上位10社からの変更は今回のリバランスではなかったみたいですね。

HDVの構成銘柄数は75社ですが、見ての通り上位10社で59.36%と全体の6割を占める事を覚えておきたいです。

これはモーニングスター配当フォーカス指数が配当支払総額加重という加重方式をとっているためです。

配当支払総額加重は配当利回りの高さと時価総額の大きさを兼ね備える企業ほど比重が高くなり上位に来るためです。

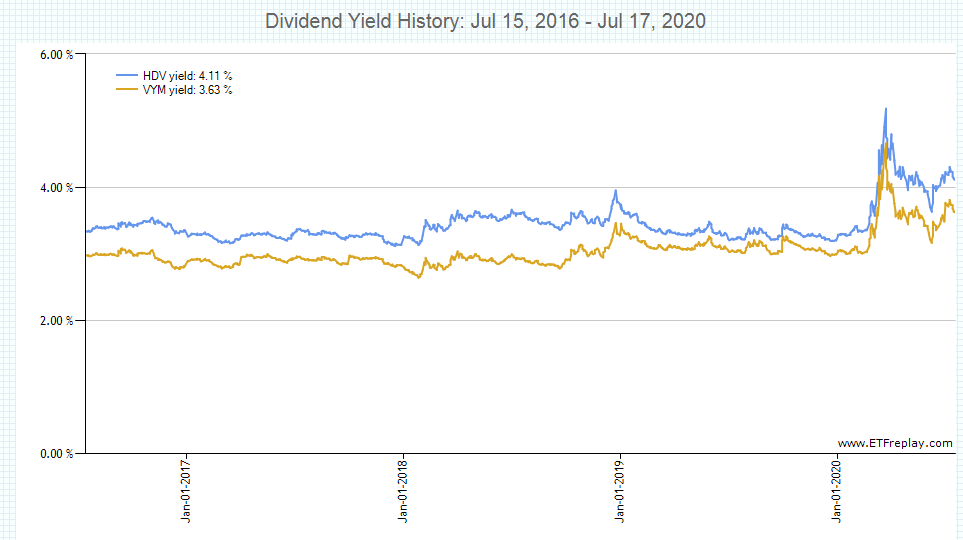

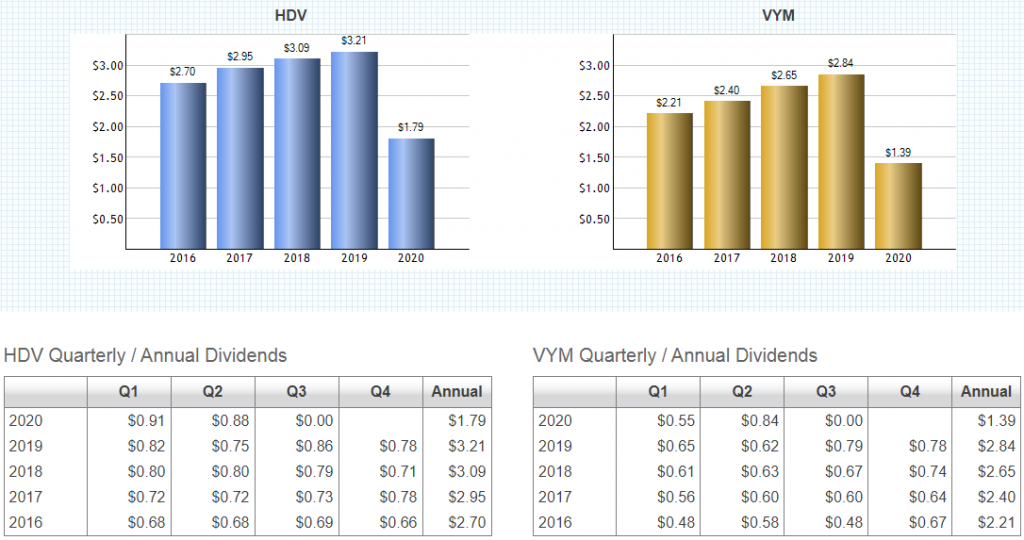

HDVの配当利回り

HDVの配当利回り推移と実際に分配された配当金を見ていきます。

比較対象は高配当ETFとして上げられるバンガード社運用の「バンガード・ハイディビデンド・イールドETF」通称VYMと比較します。

HDVはVYMよりも高い配当利回りを推移しています。

また、どちらも連続増配を記録しています。

驚くことにコロナショックがあったにも拘らず、HDVはQ1=3月の分配金よりは減配していますが、2019年のQ2=6月つまり前年比より増配していることが分かります。

VYMはHDVに比べると配当利回りは低いですが、2020年3月よりも増配しています。

年初からのHDV株価推移

こちらはHDVの2020年1月1日から7月17日までの株価推移です。

コロナショック真っ只中では、株価61ドルまで下がっていましたが現在80~84ドルの間を推移しています。

新型コロナウイルス前時の98ドルからまだマイナス14%ほど下落していることが分かります。

ちなみにS&P500は年初まで株価が回復してきていますね。

HDVのトータルリターン

HDVのトータルリターンをS&P500連動【SPY】と

高配当株式ETFとしてHDVと同じ人気を誇る【SPYD】と【VYM】で比較していきます。

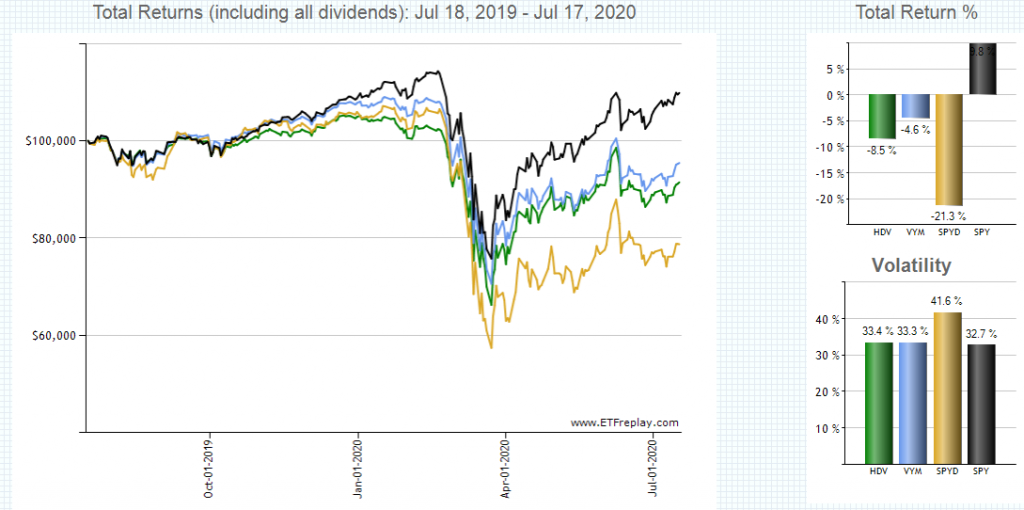

1年トータルリターン

S&P500連動SPYのみプラスのトータルリターンとなっています。

高配当ETF組は残念ながらまだマイナスのリターンになっています。

SPYDのマイナスが目立ちます。

要因は、設定日(運用期間)がまだ浅いこと、REITが高い比率(約2割)で組み込まれていること、

均等加重平均という加重計算を用いていることだと考えられます。

VYMはSPYDとHDVに比べ配当利回りは低いですが、約400銘柄で構成されており不況に強く尚且つキャピタルゲインもある程度見込めるETFです。

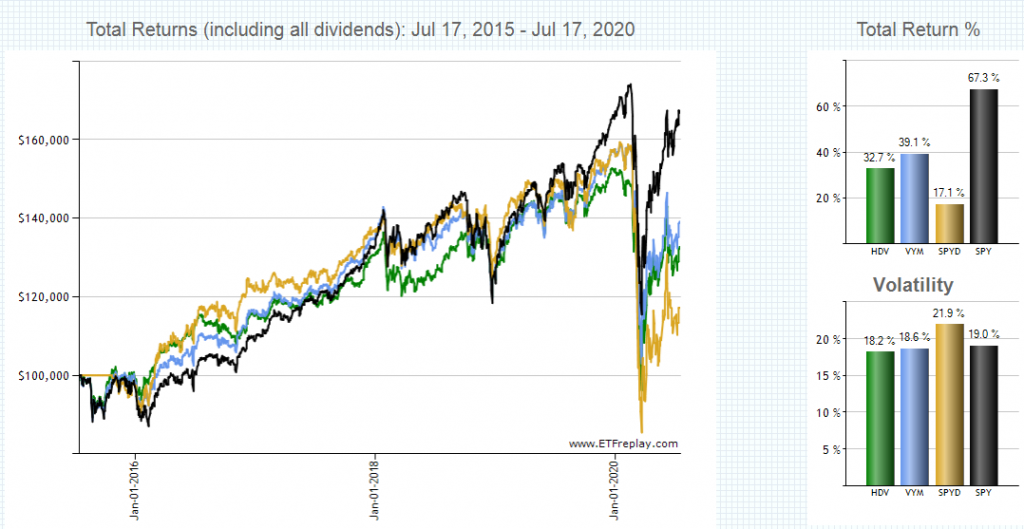

5年トータルリターン

5年の期間であればどのETFもプラスのトータルリターンとなっています。

まとめ

6月のリバランスを経たiシェアーズ・コア米国高配当株ETF【HDV】ですが、構成銘柄の大きな変更はなかったみたいです。

HDVが3%前後の配当利回りと連続増配を維持できているのは、財務健全性の高い高配当の企業を年4回のリバランスを用いて選び抜いているからです。

過去の実績ではトータルリターンはS&P500連動ETFには大きく離されていたり、VYMにも僅かに及びませんでしたが、長期においてはHDVが市場平均を上回る可能性は十分にあります。

個人投資家にとってより多くの配当金を継続して安定的に提供し、尚且つ投資資産を守れるHDVの今後のパフォーマンスに注目していきたいですね。

通常米国ETFを自動で毎月積立は出来ないのですが、SBI証券であればそれが可能になっています。

気になった方はSBI証券サイトで確認してみてください。

設定も非常に簡単です。

7月リバランスを終えたSPYDの詳細についてはこちらからどうぞ。

ディスカッション

コメント一覧

まだ、コメントがありません