【VEA】米国を除く先進国市場に投資が出来るETF、VTIやVWOとパフォーマンスを比較

こんにちは、いなかのです!

米国でのコロナ感染者が日に日に増えていっていますね。

内戦に近いことも起きていますし米国に一極集中投資されている方は毎日の報道に敏感になっているかと思います。

今回は、先進国市場に投資が出来るETF:VEAについて書いていこうと思います。

VEAは先進国に投資をしていますが、米国市場を除いている所が特徴です。

純資産も十分なETFであるためポートフォリオの調整候補にあがるETFかと思います。

S&P500や米国市場全体、新興国投資と比べてトータルリターンのパフォーマンスを見ていきたいと思います。

VEAとは?

正式名称は、バンガードFTSEディベロップド・マーケッツETFです。

FTSE先進国オールキャップ(除く米国)インデックスに連動する投 資成果を目指し、世界の大型・中型公益事業株を保有します。

西欧・アジア太平洋地域を中心に投資し、四半期ごとに時価総額加重平均を用いて保有銘柄のウエートを算定し、リバランス(資産の配分)します。

ベンチマーク:FTSE先進国オールキャップ(除く米国)インデックス

運用会社:バンガード

経費率:0.050%

直近配当利回り:2.00%

配当月:4半期毎

銘柄数:3,926数

純資産:713億ドル

設定日:2007/07/20

経費率は0.05%と低く設定されています。

組入れ銘柄数も3,900数を超えており先進国市場の中でさらに十分な銘柄分散力を持ったETFになります。

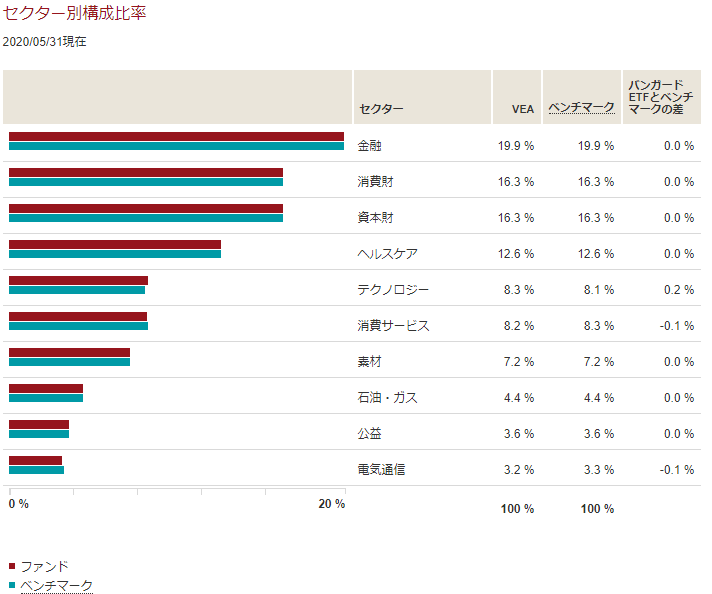

VEAのセクターと地域、国別構成比率

セクター比率

金融セクター、消費財セクター・資本財セクターが比率トップ3となっています。

比率の差はあれど、まんべんなくセクターが入っているようです。

米国市場に投資をしているETFと比べるとテクノロジーセクターの比率が若干低めになっています。

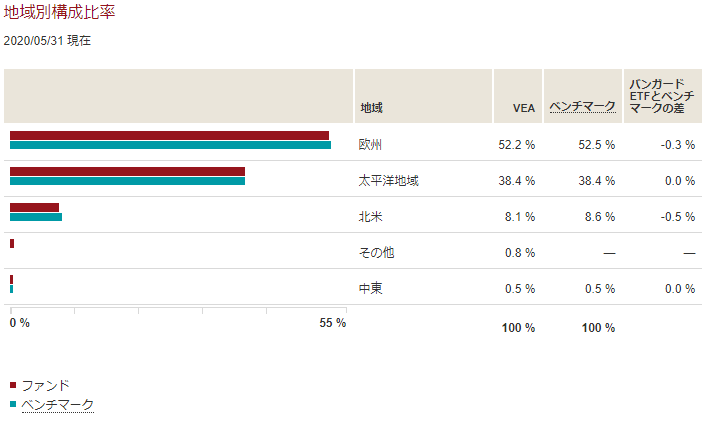

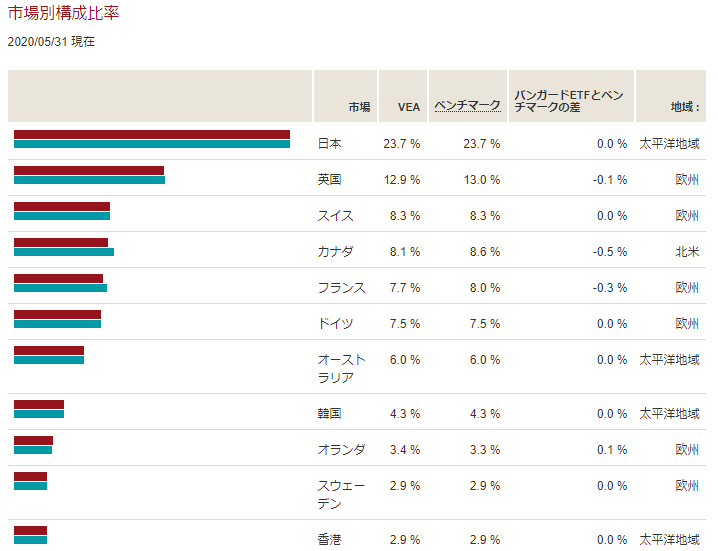

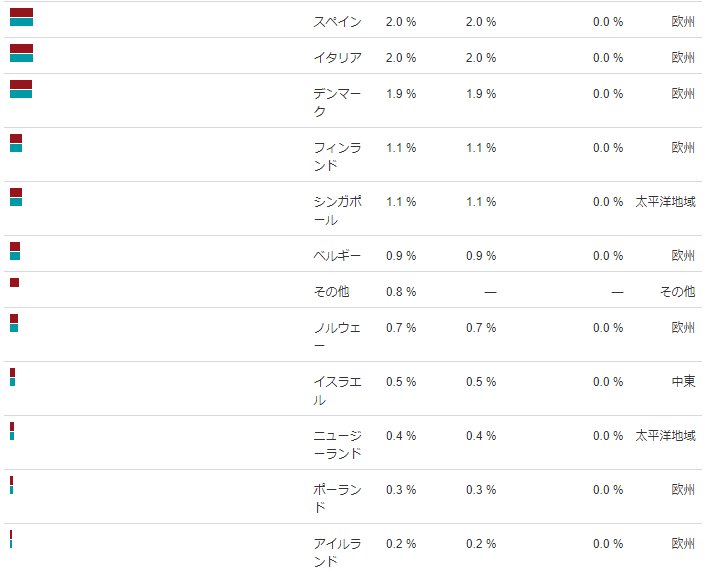

地域と国別構成比率

地域別構成比率のトップ1は欧州の比率50%ですが、

国別の構成をみるとなんと日本が2割を占めておりトップ1の比率となっています。

日本人だからでしょうか、こういったところで1位になっているのを見ると嬉しく感じますね。

先進国市場の中では日本は投資先として重要な立ち位置だということが分かります。

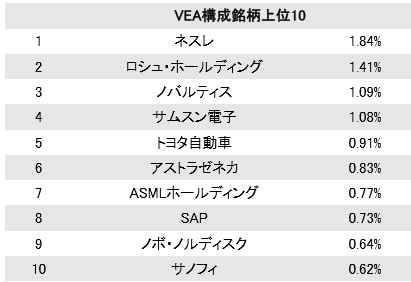

VEA組入れ上位10銘柄

こちらがVEAの構成銘柄上位10社になります。

ネスレは、スイスに本社を置く世界最大の食品飲料メーカーです。インスタントコーヒー、チョコレート等で日本でも馴染みのある企業です。

ロシュ・ホールディングはスイスのバーゼル州に本拠を置く世界的な製薬・ヘルスケア企業です。

今回のコロナショックでも、コロナ検査法を真っ先に開発するなど世界的に活躍しています。

ノバルティスもスイスのバーゼル州の本拠置く医療・バイオテクノロジー企業です。

サムスン電子は、韓国の会社で世界最大級の総合家電・電子部品・電子製品メーカーであるサムスングループの中核会社です。日本では大変馴染みのある企業ですね。

先ほどの国別構成では日本が上位1位でしたが、上位銘柄10社の中ではトヨタ自動車のみが入っています。

・アストラゼネカはイギリス本社の製薬企業

・ASMLホールディングはオランダに本部を置く半導体製造メーカー

・SAPはドイツに本社を置くヨーロッパ最大級のソフトウェア会社

・ノボ・ノルディスクはデンマーク本社を置くグローバル製薬企業

・サノフィは、フランスを本拠とする製薬・バイオテクノロジー企業

となります。

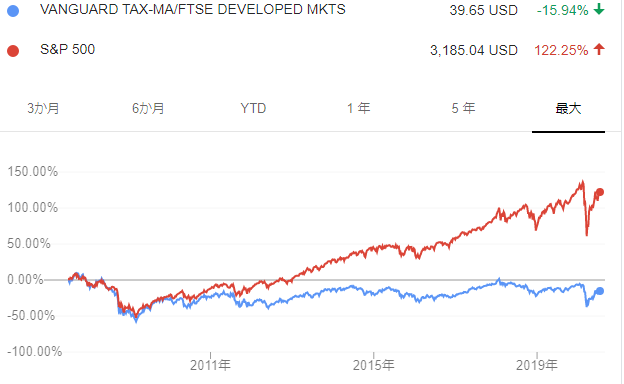

VEA株価推移

こちらはVEAの設定日からの株価推移です。

リーマンショック時に大きく暴落し、その後10年立っても株価がリーマンショック前より回復していないことが分かります。

これを見て頂くと分かると思います。

S&P500 もリーマンショック時に暴落したのは変わりませんが、

S&P500は2013年頃には株価は回復しておりそこから右肩上がりの好調な成長を見せてくれています。

つまり、この10年間は米国市場が特に著しく好調だったことが分かります。

米国市場の中でも特にGAFAMの恩恵が大きいです。

GAFAMのような成長力をもった企業がVEAの上位構成銘柄に中に含まれてなかったのも要因かもしれません。

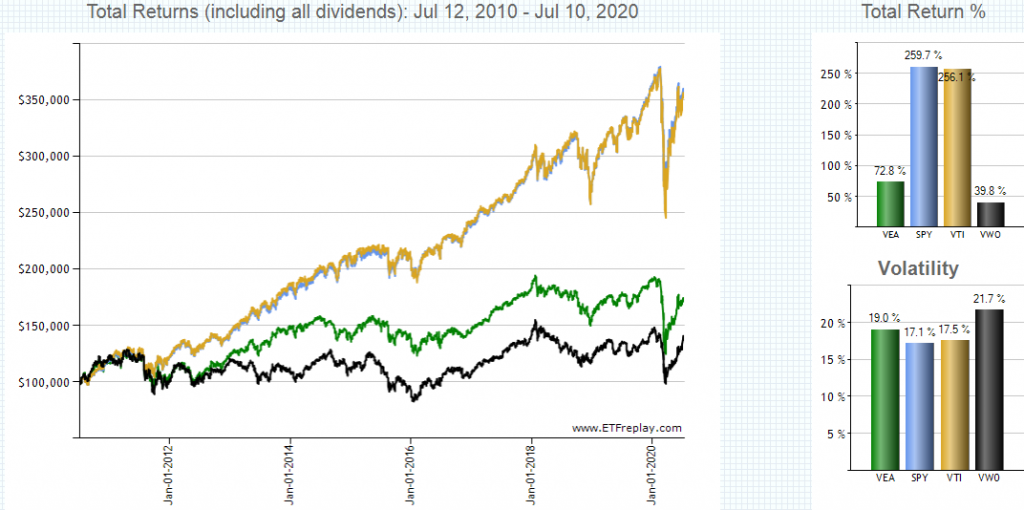

VEAと米国ETFごとのトータルリターン

こちらがVEAの配当金も含めたトータルリターンです。

設定来からのトータルリターンは1.11%と非常に低いパフォーマンスとなっています。

次からこれらのETFと比較していきます。

・S&P500連動【SPY】

・米国市場全体に投資する【VTI】

・新興国市場(韓国除く)に投資する【VWO】

10年トータルリターン

2010/07~2020/07

米国市場に投資をしているSPYとVTIが圧倒的なトータルリターンを叩き出しています。

一方で、米国を除くVEAとVWOはプラスではあるものの思ったようなリターンが得られていない結果となりました。

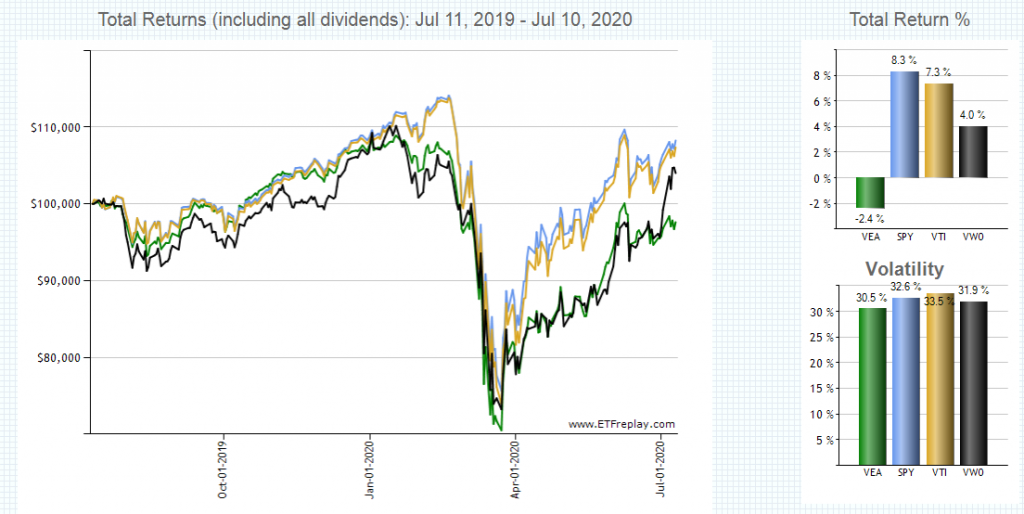

直近1年のトータルリターン

2019/07~2020/07

こちらは一年間のトータルリターンです。

直近でコロナショックがあり現在回復に向かう途中ということもあり、VEAはマイナスのリターンです。

NASDAQ指数10,000越えやNYダウの早期回復などがありSPYやVTIはプラスリターンです。

そして以外にも新興国に投資するVWOがプラスのリターンとなっています。

これは新興国の中に中国が含まれているからです。

これは中国が早い段階で感染者の増加ペースにピークが確認されたため、経済活動を制約している様々な政策が早晩解除されたことが中国の株価回復の一つの要因になっています。

さらに中国には時価総額の大きい企業が多くあることも大きいでしょう。(アリババ、テンセントなど)

最後に

過去の実績を見るとVEAのパフォーマンスは決していいというものではありませんでした。

しかし、あくまで直近10年間は米国市場が好調だったというだけであり今後も同じように市場が動くという確証はないです。

そのため、VEAをポートフォリオのコアにすることは出来ませんが、一極集中しないよう資産配分のバランスを取るための投資先候補にするといいと思います。

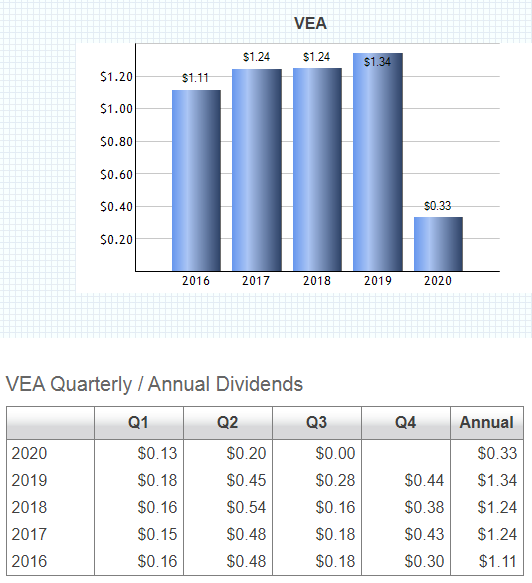

VEAは配当利回り2%前後あり直近5年は減配はしていないようなので、インカムゲインを得ながら株価の値上がりを期待するETFとして位置づけておきたいですね。

ただ、VEAの国別構成で日本が2割もあり為替手数料や為替リスクなどが付くのでわざわざドルに換えて購入しなくてもいい気はします。

日本に住んでいる私達からすると需要が薄いように感じました。

↓その数3500超!米国市場全体に投資が出来るETFと

↓米国市場全体とその他セクター同士でリターンの比較をしました

ディスカッション

コメント一覧

まだ、コメントがありません