S&P500ETFの経費率とリターンについて

こんにちは、いなかのです。

各運用会社同じテーマの投資商品を出し経費率・信託報酬といった低コストの競争が繰り広げられています。

その中で後続組が低コストで出す中、トータルリターンに低コストの効果が表れているのか気になったので

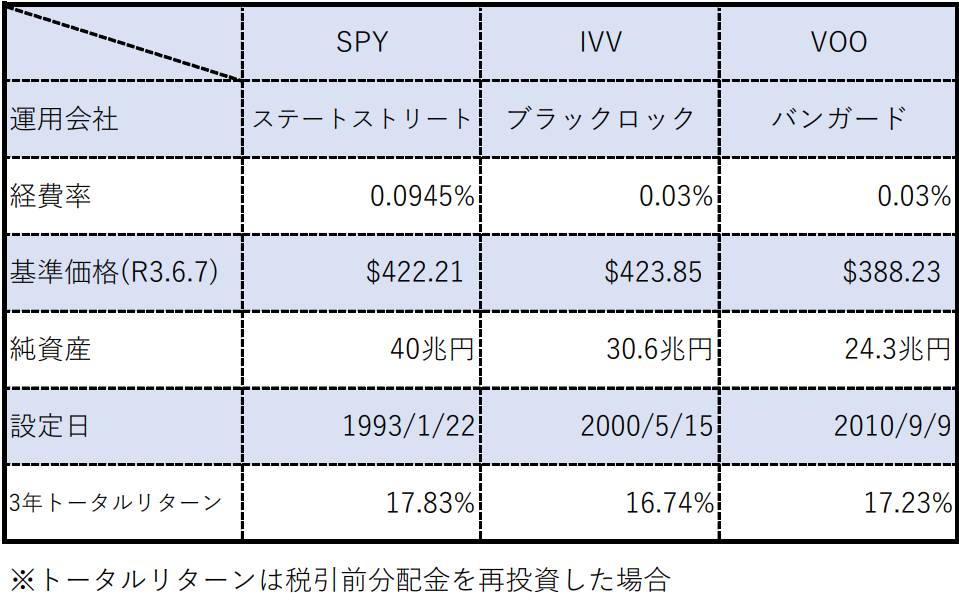

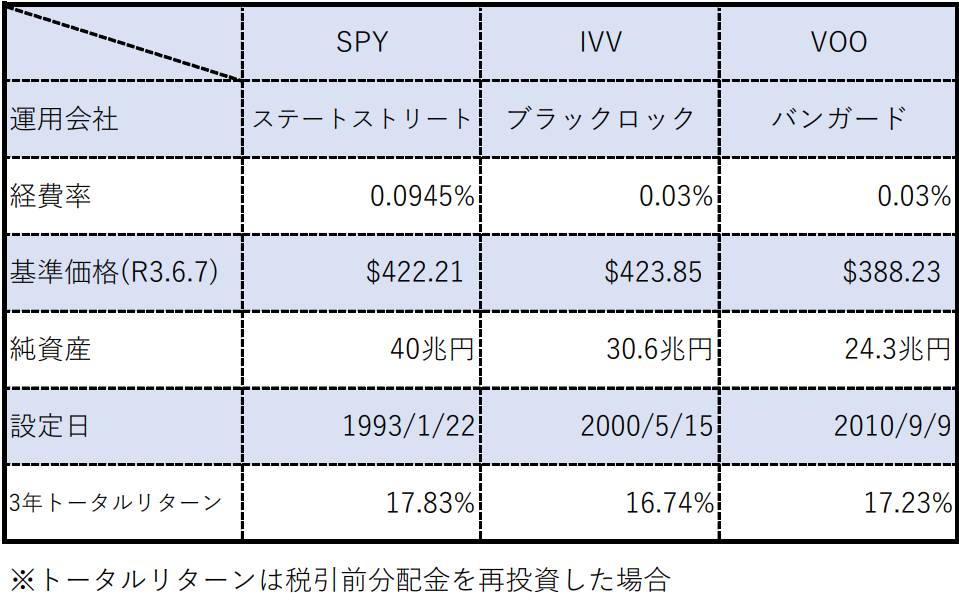

今回、S&P500連動ETFで代表的なステートストリートの「SPY」、ブラックロックの「IVV」、バンガードの「VOO」で見ていきたいと思います。

SPY,IVV,VOOについて

米国株式投資をしている方であればご存知のETFです。

ステートストリートが先端者としてS&P500連動ETFの「SPY」の運用を1993年から開始。それもあって経費率は一番高い0.0945%となっています。

後発組のIVVとVOOは0.03%です。IVVはVOOの経費率に合わせて0.03%までコストダウンしました。

上記の画像では「直近3年間のトータルリターン」を抜粋しましたが、どうやら必ずしても低コストがいいというわけではなさなそうなのがリターン面をみると疑問として挙がってきました。

トータルリターン計算式

トータルコスト = 購入コスト+(保有コスト+配当・分配にかかるコスト)×保有期間+売却コスト

上記がトータルリターンを算出する際の計算式になります。

ETFの場合は、「買付する際のコスト、売却時のコスト、保有期間中にかかるコスト、配当や分配金にかかるコスト、これらを総合して【経費率】」という形で表しています。。

その経費率の主な経費は信託報酬ですが、ETFは通常の投資信託よりも経費率が低くなる傾向にあります。

販売会社への手数料がかからないことや、インデックスに投資するので銘柄選定する調査や手間が省けるからです。

信託報酬とは、投資信託の信託財産から毎日一定の割合で差し引かれる費用です。

費用には次の3つが有ります。

- 運用会社の運用にかかる費用

- 販売会社の販売等にかかる費用(ETFにはかかりません)

- 信託銀行が投資信託の資金を管理する費用

SPY、IVV、VOOなら低コストを追求

個人投資家の目線に立つなら今回の3つのETFでは1口単価があまり変わらないので低コストであるIVVかVOOへの投資がベターになりそうです。

実際は運用期間の長さと純資産が一番大きいSPYが流動性が大きく扱いやすいETFになると思います。

あまり3社のS&P500ETFでトータルリターンに差が無かったところをみるに、経費率の高低は長期で保有すればするほど大きく差が出てくることだけは決まっている項目なのでやはり低コスト重視で良いと思いました。

流動性に差があるとはいっても、S&P500連動ETFであれば売買に問題ないレベルですしね。

インデックスファンドの場合、インデックスと大きく乖離(トラッキングエラー)していないかだけ偶に確認する必要はありそうですね。

関連記事

↓ETFの経費率、課税に関して

↓トラッキングエラーについて

ディスカッション

コメント一覧

まだ、コメントがありません