【ICLN】クリーンエネルギー企業に投資ができるETFのパフォーマンスを見る

こんにちは、いなかのです。

今回はブラックロック社が運用するクリーンエネルギーETFの【ICLN】について紹介していきます。

直近リターンだけ見ると、ナスダック100ETFのQQQよりも優れていると現在日の目を浴びているETFになります。

先ずは、基本のデータから確認していきましょう。

クリーンエネルギーETFのICLNとは?

運用会社:ブラックロック

正式名称:iシェアーズ グローバル・クリーンエネルギー ETF

ベンチマーク:S&P グローバル・クリーンエネルギー指数

直近配当額:0.052734ドル

直近配当利回り:0.50%

組入銘柄数:31

経費率:0.46%

純資産:1910億円

設定日:2008年6月24日

ICLN(iシェアーズ・グローバル・クリーンエネルギーETF)はS&Pグローバル・クリーンエネルギー株指数に連動する投資成果を目指しています。

このETFは太陽、風力をはじめその他の再生可能資源によりエネルギー生産を行う企業に投資をし、

時価総額加重平均を用いて保有銘柄の比率を算定しています。

組入銘柄は31銘柄となっており、特化型ETFとしては平均的な分散ですね。

経費率はETFの中では高めになっていますので、経費率分のパフォーマンスが見込めるかどうかが鍵となります。

S&P グローバル・クリーンエネルギーとは?

S&Pグローバル・クリーンエネルギーとは、世界のクリーンエネルギー業界の中から、業界を代表する流動性と市場性が高いグローバル企業が対象になっています。

具体的にはバイオ燃料、バイオマス、エタノール、燃料アルコール、地熱発電、水力発電、太陽光発電、風力発電に関連する企業で構成されているのが特徴です。

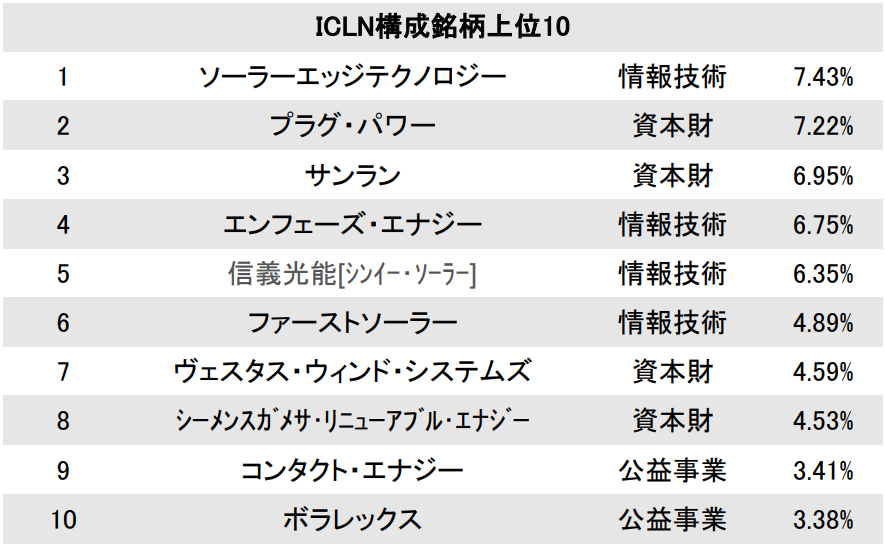

ICLN上位構成銘柄

こちらがICLNの上位構成銘柄になります。

1.ソーラーエッジテクノロジーは、太陽光発電の最適化と、太陽電池のモニタリング用ソリューションを筆頭に、環境発電、電力交換、監視機器等を提供しており世界各地で事業を展開しています。

2.プラグパワーは燃料電池システムメーカーになります。当社の製品を世界中の小売店、食料雑貨店や業務用食品流通センター等に提供しています。

3.サンランは太陽エネルギー・ソリューション会社になります。米国で事業展開しています。

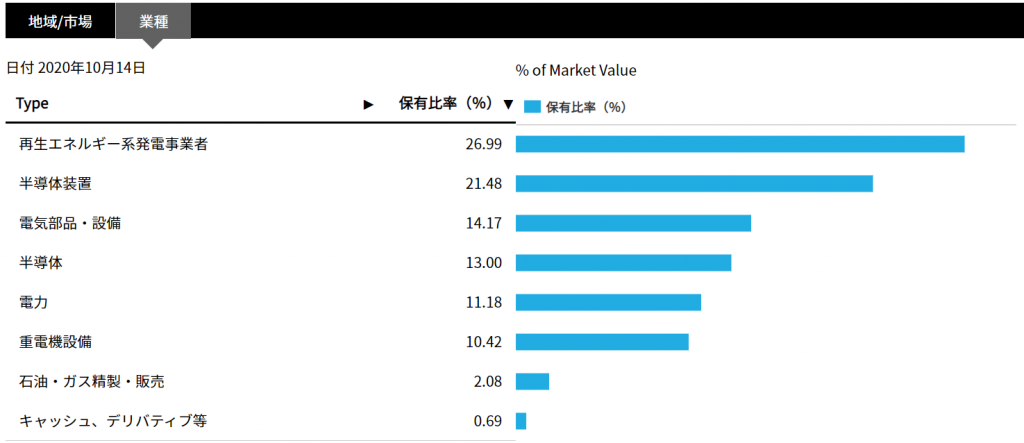

ICLNセクター比率

こちらはICLNのセクター比率になります。

再生エネルギーが一番高く保有されています。

私が保有している英国の石油メジャーBPも「今後化石燃料の需要は減り、再生可能エネルギーへとシフトするだろう」と発表をしており、再生エネルギー系へ注力が高まっている時期だと言えます。

スーパーメジャーも化石燃料から脱却し少しずつ再生可能エネルギーのシェアを増やす試みを実施しています。

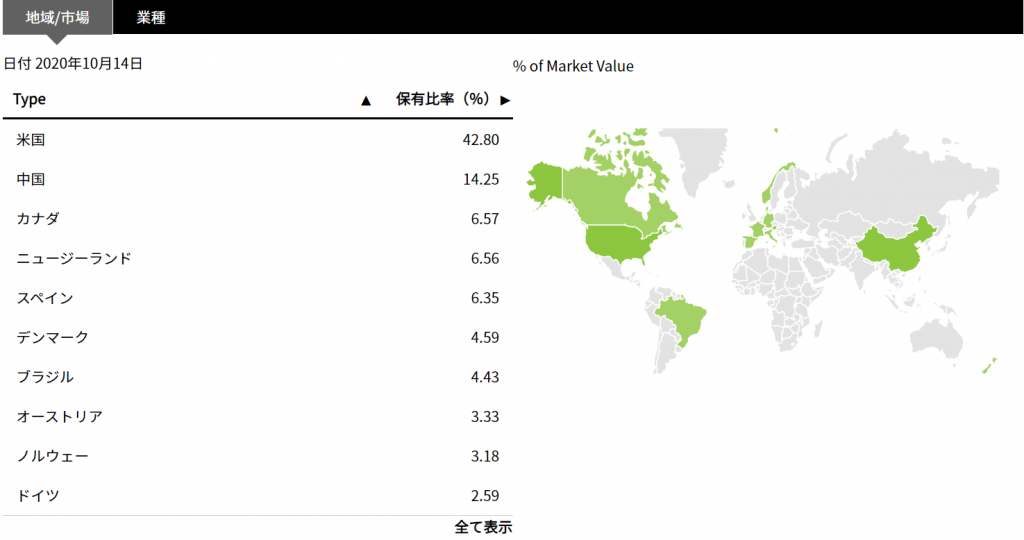

ICLN地域別比率

国別を確認すると、米国と中国で5割を占めています。

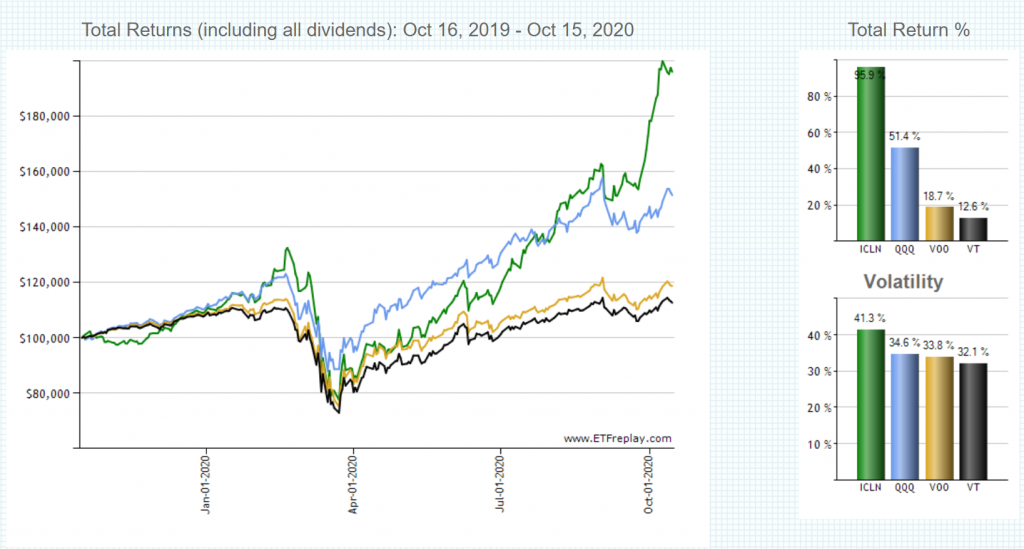

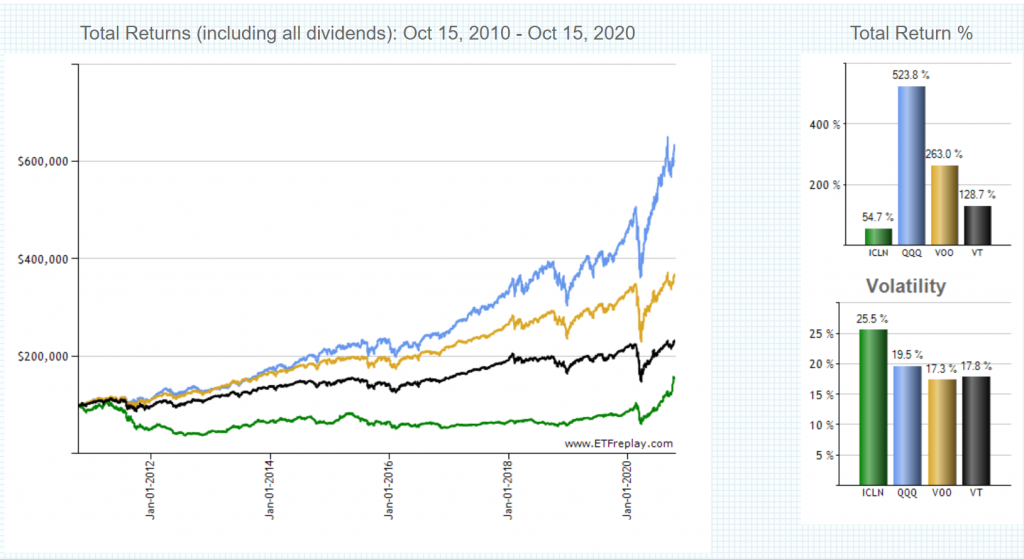

ICLNトータルリターン

今回はコロナ禍でも圧巻のパフォーマンスを発揮していたナスダック100をベンチマークとするQQQ。

S&P500をベンチマークとするVOO。

先進国と新興国の両国を対象に投資できる、いわば全世界へ投資ができるVTで

トータルリターンの比較をしていきたいと思います。

直近トータルリターン

2019/10~2020/10

こちらが直近の1年間のトータルリターンになります。

2~3か月ほど前まではナスダック100(特にハイテク株)が好調でQQQのパフォーマンスが随一でしたが、ここ数日間ハイテク株の売り、恐らく利益確定への動きが先行しQQQのパフォーマンスが低迷しています。

とはいえ、それでもQQQのリターンが高いのは言うまでもないですね・・・。

ICLNのリターンの伸びの要因は、恐らくバイデン前副大統領が7月14日に、クリーンエネルギー経済を実現するために2兆ドル(約214兆円)の投資計画を発表しましたことにあると思います。

また、「2035年までに二酸化炭素を排出しない電力業界の実現」という目標についても言及しており、スーパーメジャーもこれに続くように現在方針を固めていますね。

直近10年間のトータルリターン

2010/10~2020/10

こちらは10年間のトータルリターンです。

長期で見るとICLN、クリーンエネルギーは低迷していたことが分かります。

ICLN株価推移

こちらはICLNの運用が始まってから現在までの株価推移になります。

リーマンショック以前が最高潮であり、リーマンショック以後株価が低迷していることが分かります。

回復、なんなら好調の兆しを見せ始めたのはここ最近の出来事になります。

クリーンエネルギーの今後の見通し

近年、欧米を中心にESG投資(環境・社会・企業統治に配慮している企業を重視・選別して行なう投資)が広がっており、本業を環境対策のために動いているクリーンエネルギー企業の評価はこれから上がっていくと思われます。

また、ESGは機関投資家が非常に重要視している項目であり、機関投資家はよりESGに結び付くクリーンエネルギー企業に資金を流入している、という見方ができます。

現に化石燃料エネルギーで世界規模に活躍していたスーパーメジャーの株価は日に日に下がっており、コロナショック時よりも下がっている企業もちやほや見受けられます。

今後30年間、世界的に温室効果ガス排出のゼロ目標や、再生可能エネルギー(クリーンエネルギー)への支援を謳っている今、クリーンエネルギー投資への将来性は明るいようにも感じますね。

まとめ

1.クリーンエネルギーに投資ができるが、経費率0.46%

2.直近1年のトータルリターンはQQQを抜く

3.世界一丸となって取組むクリーンエネルギーの将来性は明るいか

以上がICLNの紹介になります。

ICLNはリーマンショック以降長期的に株価は低迷、好調の兆しを見せているのは直近1年からとなっていることを押さえておきたいですね。

再生可能エネルギーであるクリーンエネルギーには明るい要因があり、今後の将来性を感じるのであれば投資対象に上がるETFと言えるでしょう。

ある意味、今の株価は割安に捉えることも可能ですし、スーパーメジャーのBPとRDS-Bが声を大にして再生可能エネルギーへとシフトを発表したこともクリーンエネルギーの転換期を示すかもしれません。

今のところICLNに投資する予定はないですが、クリーンエネルギー市場の動向を知る上で定期的に確認すると面白いですね。

関連記事

↓現在グロース株優位市場ですが、バリュー株トレンドになる可能性も考慮したい

↓長期保有意向であれば経費率にも拘りたい。

ディスカッション

コメント一覧

まだ、コメントがありません